Baisse progressive des réductions d’impôt Fin du dispositif Pinel le 31 décembre en 2023 et 2024

La réduction d’impôt Pinel a été prolongée jusqu’au 31 décembre 2024 mais n’a pas été reconduite en 2025. L’avantage fiscal a par ailleurs été réduit pour les investissements réalisés en 2024, à l’exception de ceux éligibles au dispositif dit « Pinel + ».

Réduction d’impôt Pinel dans le neuf : le dispositif

La loi Pinel concerne les investissements locatifs dans l’immobilier neuf réalisés dans l’Hexagone et outre-mer entre le 1er janvier 2013 et le 31 décembre 2024, notamment, dans les logements suivants :

- Logements neufs.

- Logements acquis en l'état futur d'achèvement (Vefa)

- Logements inachevés sous réserve que le logement soit achevé au plus tard le 31 décembre de la deuxième année qui suit celle de l'acquisition.

Il est possible de réaliser deux investissements par an qui bénéficient de la défiscalisation loi Pinel.

Les souscriptions de parts de SCPI dites « loi Pinel » ouvrent également droit à une réduction d’impôt.

La réduction d’impôt Pinel est soumise au plafonnement global des niches fiscales.

Bon à savoir

Depuis le 1er janvier 2021, la réduction d’impôt est recentrée sur les logements neufs ou en VEFA situés dans des bâtiments d’habitation collectifs, c’est-à-dire des immeubles ; ce qui exclut du dispositif les maisons individuelles (Bulletin officiel des impôts du 17 décembre 2020).

Loi Pinel 2024 : conditions relatives au logement

- Le logement doit respecter un certain niveau de performance énergétique globale fixé par l’article 46 AZA octies-0 A de l’annexe 3 au code général des impôts (label « BBC 2005 » ou « RT 2012 » pour les logements acquis neufs ou en Vefa ou construits);

- Dans l’Hexagone, le logement doit être situé dans une commune couverte par un Contrat de redynamisation de site de défense actif (CRSD) ou l’une des communes classées par arrêté dans les zones géographiques se caractérisant par un déséquilibre important entre l’offre et la demande de logements. Pour les investissements réalisés depuis le 1er janvier 2018 seuls les logements situés en zones A bis, A et B1 sont éligibles au dispositif Pinel.

Loi Pinel : conditions locatives pour bénéficier du dispositif

- Le propriétaire du logement doit s’engager à le louer non meublé à usage d’habitation principale à une personne non membre de son foyer fiscal, pendant une durée minimale de location ; la location peut être consentie à un ascendant ou un descendant du contribuable, non membre de son foyer fiscal (pour les investissements réalisés depuis le 1er janvier 2015) ;

- Dans le cadre du dispositif de la loi Pinel, le propriétaire doit opter pour un engagement de location initial, au choix, de 6 ans ou de 9 ans, engagement prolongeable par périodes de 3 ans jusqu’à 12 ans maximum ;

- La location doit prendre effet dans les 12 mois de l'acquisition ou de l'achèvement de la construction ou des travaux ;

- Les ressources du locataire ne doivent pas dépasser un plafond relevé chaque année.

Loi Pinel : plafond des loyers

En contrepartie de la réduction d'impôt Pinel, les loyers sont encadrés et ne doivent pas dépasser un certain plafond relevé chaque année. Le montant de ce plafond dépend de la localisation géographique du bien. Il doit être respecté pendant toute la période de l'engagement de location.

A noter : les plafonds de loyer peuvent être réduits par le représentant de l'Etat dans la région afin d'être adaptés aux particularités des marchés locatifs locaux.

Calculateur du dispositif Pinel (Simulateur)

Le simulateur Pinel du Service Public permet de vérifier si votre commune est éligible au dispositif, de connaître le montant de la réduction d'impôt, et aussi de calculer le loyer plafond et les revenus maximaux des locataires. Accédez au simulateur dispositif Pinel

Calcul de la réduction d’impôt Pinel 2024

La réduction d'impôt liée à l’investissement locatif Pinel réalisé en 2024 est calculée sur la base du prix de revient d’au plus deux logements, le montant total des dépenses retenu ne pouvant excéder 300 000 € par contribuable et pour une même année d’imposition et 5 500 €/m2 de surface habitable.

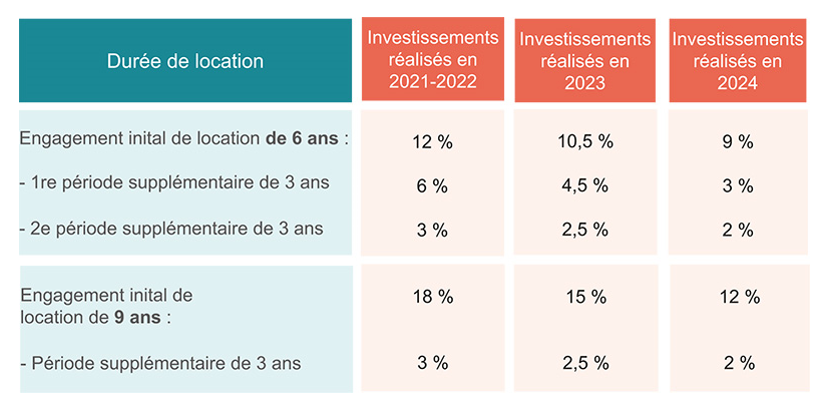

- Le taux de la réduction d’impôt Pinel est fixé à 12 % (23 % outre-mer) pour un engagement de location de 6 ans et à 18 % (29 % outre-mer) pour un engagement de location de 9 ans ; selon la durée de l’engagement de location, la réduction d’impôt est répartie sur 6 ans ou 9 ans.

- En cas de prolongation de l’engagement de location du dispositif de la loi Pinel, le taux de la réduction d’impôt est de 6 % pour la première période triennale et de 3 % pour la seconde période triennale (engagement initial de location de 6 ans), et de 3 % pour la période triennale (engagement initial de location de 9 ans), soit une réduction d’impôt de 21 % pour un engagement de location de 12 ans (32 % en outre-mer) ; la réduction d’impôt prolongée est imputée, par période triennale, à hauteur d’un tiers de son montant au titre de chaque année de la période.

Taux de la réduction d’impôt de la loi Pinel :

Déclarez votre investissement locatif Pinel en 2025

- Si vous déclarez vos revenus en ligne, cochez la case « Investissements locatifs » dans la rubrique « Charges ».

- Si vous souscrivez une déclaration de revenus papier, inscrivez le prix de revient de l’investissement locatif Pinel que vous avez réalisé en 2024 sur votre déclaration de revenus complémentaire 2042 C, dans la case correspondant à la durée de votre engagement de location. Si vous avez perçu des loyers en 2024, pensez à les déclarer en tant que revenus fonciers sur une déclaration 2044 ou 2044 spéciale (régime réel) ou case 4BE de votre déclaration 2042 (micro-foncier).

Bon à savoir

Le système du prélèvement à la source de l’impôt sur le revenu ne tient pas compte de vos réductions et crédits d'impôt. L’acompte de 60 % éventuellement reçu au mois de janvier 2025 a été calculé non pas sur vos dépenses 2024 mais sur celles de 2023, déclarées en 2024.

Résultat, si vous avez investi en Pinel pour la première fois en 2024, votre réduction s’imputera sur votre impôt de 2025, une fois votre déclaration de revenus 2024 traitée par l’administration fiscale. Votre avantage fiscal vous sera alors appliqué au moment du paiement de l’impôt, c’est-à-dire à la fin de l’été 2025.

Super Pinel : les conditions pour en bénéficier

Afin de soutenir la construction de logements neufs, un nouveau dispositif baptisé « Super Pinel » est entré en application le 1er janvier 2023.

L’investisseur en Pinel + peut prétendre à une réduction d’impôt de 12 %, 18 % et 21 % sur 6, 9 ou 12 ans à condition que le logement soit situé dans un quartier prioritaire de la politique de la ville (liste ici) ou respecte des critères environnementaux et de qualité d’usage.

Ces critères ont été définis par le décret n° 2022-384 du 17 mars 2022.

Plus précisément, le logement doit être conforme :

À certaines exigences environnementales qui diffèrent selon la date d’acquisition du logement. Au titre de 2024, les logements doivent respecter :

o les critères du jalon 2025 de la RE 2020,

o les standards de la classe A du diagnostic de performance énergétique (DPE).

À des critères de qualité et de confort.

Angle Neuf

Angle Neuf, filiale immobilière LCL, vous propose un catalogue de biens immobiliers neufs, située principalement dans les grandes agglomérations qui recèlent un potentiel de valorisation et une dynamique locative.

Avertissement : Les informations fournies par LCL proviennent de sources dignes de foi mais ne sauraient entraîner sa responsabilité en cas d'inexactitude.