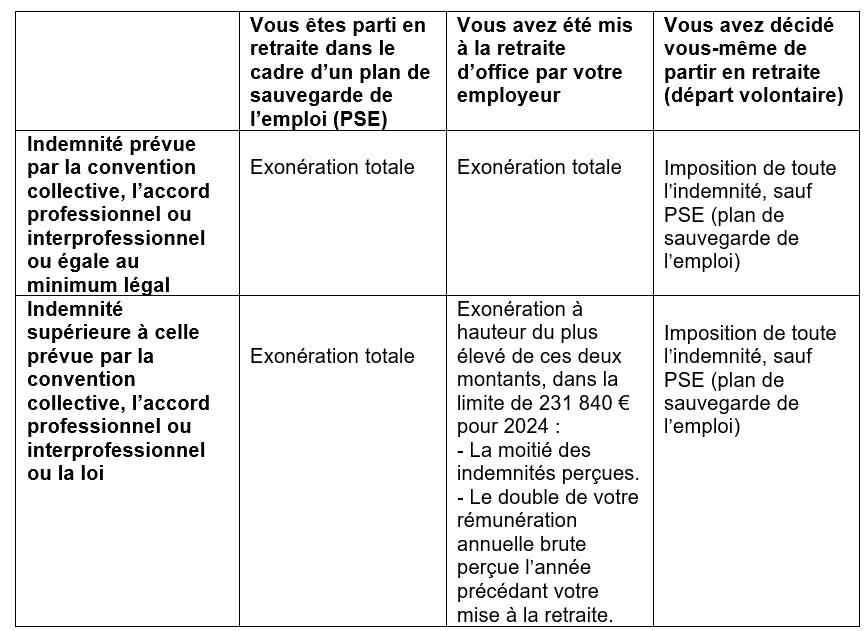

Fiscalité des indemnités de départ en retraite 2024

Le traitement fiscal des indemnités de départ en retraite reçues en 2023 dépend des circonstances de votre cessation d’activité.

La fraction imposable des indemnités de départ en retraite doit être déclarée comme des salaires. Vous pouvez demander l’imposition de ces sommes selon le système du quotient.

Départ volontaire en préretraite

En cas de plan de sauvegarde de l’emploi, les indemnités de départ volontaire en préretraite sont exonérées en totalité. En cas de départ en préretraite volontaire avec rupture du contrat de travail, les indemnités sont intégralement imposables.

Fiscalité des indemnités de licenciement 2024

Les indemnités de licenciement (ou de rupture conventionnelle) légales ou fixées par la convention collective de branche ou par l'accord professionnel ou interprofessionnel, ainsi que celles qui sont attribuées dans le cadre d’un plan de sauvegarde de l’emploi (PSE) sont totalement exonérées, quel que soit leur montant.

Les indemnités dont le montant global dépasse le montant légal ou conventionnel peuvent aussi être exonérées dans la limite du plus élevé des deux montants suivants, avec un plafond de 278 208 € pour les indemnités reçues en 2024 (282 600 € en 2025) :

- la moitié des indemnités totales perçues ;

- deux fois la rémunération annuelle brute encaissée l’année civile précédant la rupture du contrat de travail.

La fraction imposable des indemnités de licenciement (ou de rupture à l’amiable) peut bénéficier du système du quotient décrit ci-après.

A noter : les indemnités de rupture conventionnelle collective et celles d'un congé de mobilité sont intégralement exonérées d’impôt. La même exonération s’applique sur la totalité des indemnités accordées par le juge en cas de licenciement sans cause réelle ni sérieuse ou irrégulier.

Fiscalité des autres indemnités

- L’indemnité compensatrice de congés payés, l’indemnité de rupture d’un CDD, l’indemnité de non-concurrence et l’indemnité de préavis sont imposables en totalité.

- Les dommages et intérêts pour rupture abusive sont non-imposables.

Comment déclarer vos indemnités en 2025 ?

Sur votre déclaration de revenus 2042 préremplie, les sommes perçues en 2024 par vous et votre conjoint ou partenaire de Pacs au titre des indemnités de licenciement ou de départ en retraite sont figurent sur la ligne des revenus d’activité (cases 1AJ et 1BJ).

Soyez attentif car il est possible que le montant indiqué ne tienne pas compte de la fraction exonérée de votre indemnité, auquel cas vous devez corriger le montant en reportant le total de vos revenus d’activité imposables après avoir déduit cette fraction exonérée.

Application du quotient à un revenu exceptionnel

Pour éviter une imposition trop importante l’année de perception d’une indemnité exceptionnelle de licenciement ou de départ en retraite, il existe un mécanisme correctif permettant d’atténuer les effets de la progressivité du barème de l’impôt : le système du quotient.

Il consiste à ajouter en 2025 le quart du revenu exceptionnel à vos revenus 2024, puis à multiplier par quatre le supplément d’impôt correspondant. L’avantage de ce système : vous ne payez un impôt supplémentaire qu’une seule fois cette année.

Avertissement : Les informations fournies par LCL proviennent de sources dignes de foi mais ne sauraient entraîner sa responsabilité en cas d'inexactitude.