Vous pouvez ainsi donner des biens à des personnes qui n’auront pas nécessairement vocation à hériter de vous en application des règles légales de dévolution successorale.

Mais attention, selon votre situation familiale, vous n’êtes pas tout à fait libre d’organiser cette transmission comme vous l’entendez. Une partie de vos biens, à votre décès, revient de droit à vos enfants et, si vous n’avez pas d’enfant, à votre conjoint survivant. Il est donc nécessaire, lorsque l’on envisage d’effectuer une donation, de tenir compte des règles relatives à la réserve héréditaire et à la quotité disponible.

Quoi ?

La donation peut concerner, sauf exceptions ou limites, tout type de biens tels que l’immobilier, les parts de sociétés ou des sommes d’argent…

Elle peut être réalisée en pleine propriété ou en démembrement de propriété.

Ce dernier permet de « répartir » la propriété d'un bien entre usufruitier et nu-propriétaire. Le donateur en nue-propriété, se conservant par voie de conséquence l’usufruit du bien donné, peut ainsi jouir du bien et en percevoir les fruits. Cela permet, véritablement, d'anticiper et de transmettre son patrimoine de son vivant, sans pour autant se démunir.

Seule la nue-propriété est imposée aux droits de donation. Les valeurs respectives de la nue-propriété et de l’usufruit d’un bien sont calculées en tenant compte de l’âge de l’usufruitier (du donateur) au jour de la donation selon le barème de l’article 669 du code général des impôts. Au décès de l’usufruitier, le nu-propriétaire récupérera la pleine propriété en franchise de droits de succession(1).

Attention, la manière de donner a des incidences non négligeables au décès du donateur. Don manuel ou donation notariée, simple ou partage, sont à envisager en fonction du ou des donataires désignés et des biens à transmettre. Elles n’auront, par ailleurs, pas les mêmes « impacts » civils, à l’ouverture de la succession. Il convient de bien les identifier et de les évoquer avec son notaire.

Quelle fiscalité ?

La donation permet de réaliser, sous certaines conditions liées à la nature du bien transmis et au lien de parenté entre le donataire et le donateur, une transmission de son patrimoine avec un coût fiscal réduit.

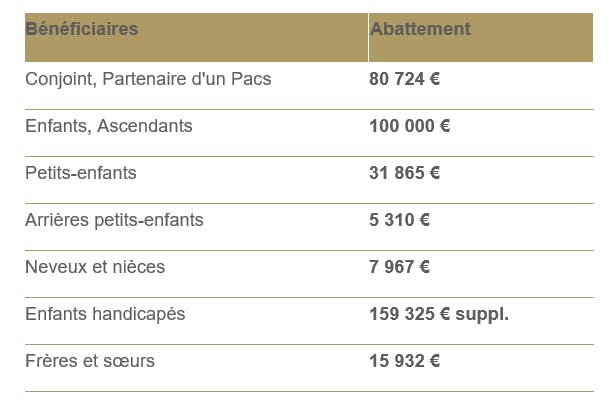

Les abattements fiscaux sur les droits de donation

Le montant de l'abattement sur les droits de donation varie selon le lien de parenté existant entre le donateur et le bénéficiaire de la donation. Dans la limite de l'abattement, la donation n'est pas soumise aux droits de donation.

L’abattement se renouvelle tous les quinze ans

Cela signifie que quinze ans après la première donation, l'abattement est de nouveau intégralement applicable (de la même manière, il sera applicable en cas de succession). Il est donc possible de refaire une donation en franchise de droits.

Ainsi, plus la donation est réalisée tôt, plus les avantages fiscaux de la donation sont intéressants dans la mesure où ils peuvent être renouvelés tous les quinze ans. Toutefois, il est conseillé de ne pas faire de donation trop tôt afin de conserver un patrimoine suffisant permettant de faire face à tous les aléas de la vie.

Les barèmes des droits de donation

Une fois définie la base de calcul des droits de donation, il faut appliquer le tarif correspondant. Le barème dépend du lien de parenté existant entre le donateur et le bénéficiaire de la donation et s’applique à la valeur du bien transmis après abattement.

Les barèmes sont les suivants pour les donations consenties en 2021 :

- Donation entre époux et partenaires de Pacs

- Donation en ligne directe quel que soit le degré de parenté (donation aux enfants, petits-enfants, parents, etc.)

À noter que, par tolérance fiscale, la prise en charge des droits de donation par le donateur n'est pas considérée comme une donation supplémentaire et s'effectue donc en franchise de droits.

Les dons familiaux de sommes d’argent

Les dons réalisés en numéraire au profit d’un enfant, d’un petit-enfant ou d’un arrière-petit-enfant ou, à défaut d’une telle descendance, d’un neveu ou d’une nièce ou, par représentation, d’un petit-neveu ou d’une petite-nièce, sont exonérés de droits de donation dans la limite de 31 865 euros.

Le donateur doit être âgé de moins de 80 ans et le donataire doit être âgé de 18 ans révolus ou avoir fait l’objet d’une mesure d’émancipation au jour de la transmission. Ce don familial de sommes d’argent se cumule avec l’abattement général et peut être renouvelé tous les quinze ans.