Les dispositifs d’investissement immobilier de maîtrise de l’Impôt sur le revenu (IR) ne sont souvent appréhendés que sous cet angle. Pourtant, ces investissements participent au développement du patrimoine de l’investisseur : production de revenus locatifs, acquisition à crédit en bénéficiant de son effet de levier… Et répondent à différents objectifs patrimoniaux tels que la constitution d’un capital ou l’usage du bien, la préparation de la retraite ou encore la protection des proches en organisant la transmission.

Aussi il est utile de s’interroger sur la stratégie à adopter lorsque le dispositif arrive à son terme en fonction de la situation de l’acquéreur et de l’environnement juridique et fiscal à cette date(1).

Le dispositif Duflot en est un bon exemple. Voici les réflexions qui peuvent être menées.

Constituer un patrimoine immobilier grâce au dispositif Duflot

Ancêtre, pas si lointain du dispositif Pinel, il permettait aux particuliers, fiscalement domiciliés en France, d’acquérir des logements neufs destinés à la location nue et de bénéficier, en respectant certaines conditions, d’une réduction d’IR (soumise au plafonnement global des niches fiscales).

En louant pendant 9 ans à titre de résidence principale, cette dernière était de 18 % répartie sur la période pour les investissements réalisés en métropole.

Elle se calculait sur le prix de revient du bien immobilier (prix d’achat majoré de certains frais), retenu dans la limite de 5.500 euros par mètre carré de surface habitable et limité à 300.000 euros par an pour deux acquisitions. Les revenus nets de cet investissement sont taxés au titre des revenus fonciers à l’IR et aux prélèvement sociaux.

Pour illustrer nos propos, prenons le cas de Monsieur et Madame Maxime, mariés sans enfant qui ont acquis un bien Duflot le 31 octobre 2013. Ils déclaraient un revenu net imposable de 72.000 euros et leur impôt au titre des revenus perçus en 2012 était de 10.467 euros. Cet investissement a été réalisé dans les conditions suivantes :

- Prix d’acquisition de 201.000 euros majoré de frais d’acte de 5.000 euros financé par un apport personnel de 15.000 euros et un prêt de 191.000 euros sur 15 ans (taux de 3,05 %, assurance décès invalidité de 0,35 %).

- Ce bien est loué 626 euros par mois (hypothèse de revalorisation annuelle de 0,50 %), les charges représentent 15 % du loyer annuel (copropriété, gestion et assurance locative) et la taxe foncière est de 750 euros (à partir de la 3e année).

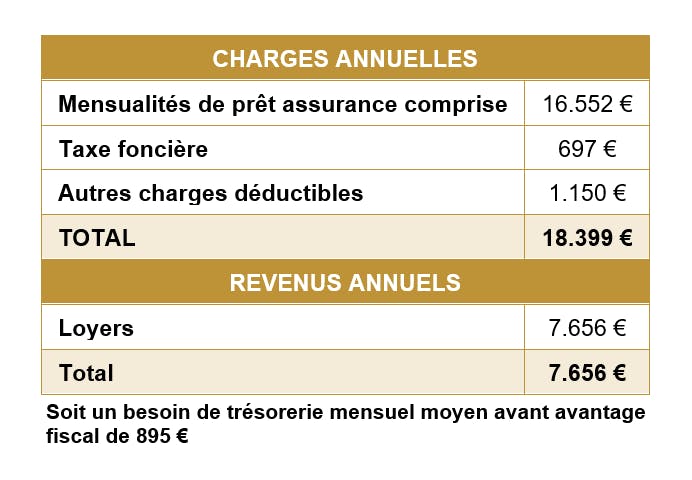

Trésorerie durant la période d'engagement de neuf ans hors avantage fiscal(2)

Pendant cette période, les investisseurs ont bénéficié d’une réduction d’impôt de 2 % par an du prix d’acquisition, soit 4.120 euros, et d’une réduction globale de 37.080 euros. En intégrant les revenus de ce nouvel investissement, le gain fiscal sur neuf ans peut être évalué à 34.246 euros et le besoin de trésorerie à 578 euros mensuel.

Mais qu’en est-il passée la période de l’avantage fiscal ?

Situation entre les années 10 et 15 en cas de conservation du bien

- Imposition générée par les revenus fonciers : 10 482 euros

- Effort d’épargne mensuel : 1 040 euros

Ce surcroît d’imposition naturel, dû à la constitution d’un patrimoine locatif, peut amener à s’interroger. Pour des investisseurs en fin d’engagement en 2021, plusieurs possibilités peuvent être envisagées.

Développer ce patrimoine avec une acquisition Pinel

Il permet, là encore, d’investir dans l’immobilier résidentiel locatif tout en bénéficiant d’une réduction d’IR. Les conditions, de limite globale de 300 000 euros, de plafond par m2 et de nombre d’acquisition par an, sont identiques au dispositif Duflot.

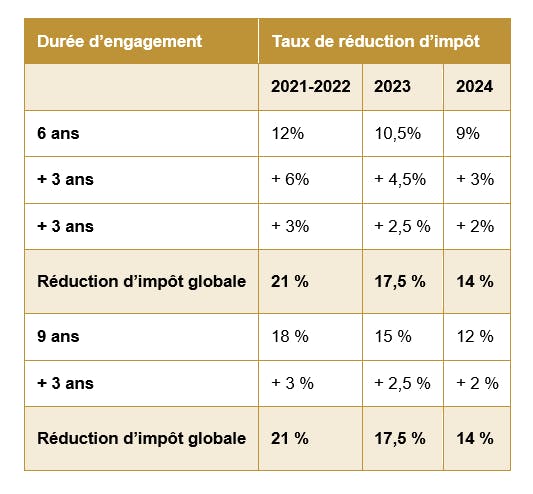

Cette réduction est de 12 %, 18 % ou 21 % du prix de revient de l’investissement en métropole selon que la durée d’engagement est de 6, 9 ou 12 ans. Elle est répartie dans le temps en fonction de cette durée (plafonnement global des niches fiscales applicable).

Ce taux de réduction sera progressivement réduit pour les acquisitions réalisées à partir de 2023 sauf pour les logements situés dans un quartier prioritaire de la politique de la ville ou respectant un niveau élevé de qualité (décret fixant les critères du « Pinel+ » en attente de publication).

Dispositif Pinel

Un certain nombre de conditions reste à respecter (location nue, résidence principale du locataire, conditions de ressources de ce dernier, plafond de loyer). Les revenus générés par l’investissement sont imposés dans la catégorie des revenus fonciers.

Monsieur et Madame Maxime pourraient réaliser un nouvel investissement leur permettant de continuer à développer leur patrimoine tout en maîtrisant toujours leur fiscalité.

Par exemple, nous pourrions imaginer pour eux l’acquisition d’un bien Pinel dans les conditions suivantes :

- Prix d’acquisition de 269 000 euros majoré de frais d’acte de 6 389 euros financé par un apport personnel de 15.000 euros et un prêt pour le solde sur 20 ans (taux de 1,30 %, assurance décès invalidité de 0,42 %).

- Ce bien est loué 675 euros par mois, les charges récurrentes (copropriété, gestion et assurance locative) représentent 15 % du loyer annuel et la taxe foncière 1.013 euros.

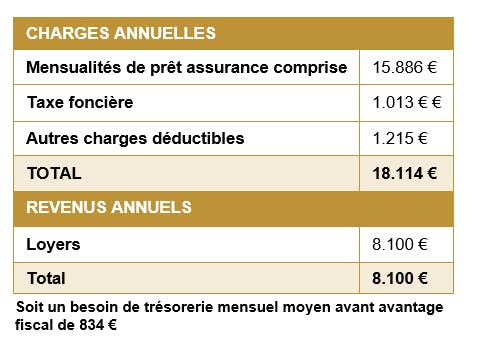

Trésorerie durant la période d'engagement de 6 ans hors avantage fiscal(3)

Le dispositif Pinel leur permettrait de bénéficier d’une réduction d’impôt de 2 % par an du prix d’acquisition, à savoir 5 181 euros et 31 086 euros au global. En intégrant les revenus de ce nouvel investissement et ceux de l’acquisition en Duflot, le gain fiscal sur 6 ans pourrait être évalué à 25 971 euros et le besoin de trésorerie à 1.368 euros mensuel.

Ils pourraient proroger leur engagement de location, en deux fois, sur 6 années complémentaires et continuer à bénéficier d’une réduction d’impôt.

Réaliser un capital cédant

Si l’objectif est de se constituer un capital, et sous réserve notamment du respect du droit de préemption du locataire, les investisseurs pourraient envisager la cession de leur Duflot.

La plus-value générée serait soumise à taxation et c’est le régime des plus-values immobilières des particuliers qui trouverait à s’appliquer.

Le montant de la plus-value imposable à l’IR, au taux de 19 %, serait réduit de 6 % par année de détention au-delà de la 5e soit un abattement de 24 % pour neuf ans de détention. Pour la détermination du montant imposable aux prélèvements sociaux, au taux global actuel de 17,2 %, l’abattement serait de 1,65 % par année au-delà de la cinquième soit, ici, 6,60 %.

A cela s’ajouteraient éventuellement la taxe supplémentaire due à raison des plus-values imposables supérieures à 50 000 euros ainsi que la contribution exceptionnelle sur les hauts revenus.

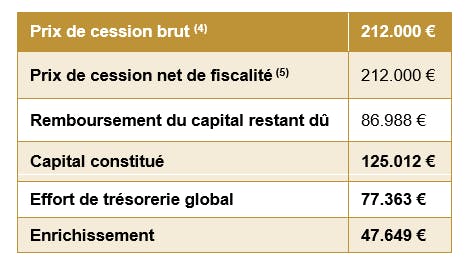

Monsieur et Madame Maxime pourraient donc être dans la situation suivante :

En tenant compte de l’effort de trésorerie sur 9 ans pour pouvoir réaliser cet achat, l’enrichissement net serait de l’ordre de 47 649 euros soit un taux de rendement interne de 8,24 %.

Percevoir plus de revenus en louant en meublé

En fonction des conditions de marché et de la situation propre à chaque investisseur, il pourrait être utile d’étudier l’opportunité de changer de « modalités » de location lorsque le locataire quitte le bien et lorsque l’objectif est de se constituer un revenu complémentaire.

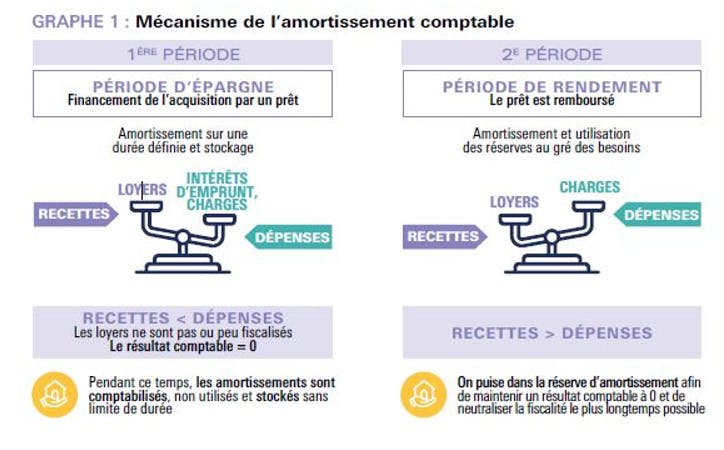

L’intérêt de la location meublée non professionnelle (LMNP)(6) réside notamment dans son régime de taxation permettant de bénéficier de déductions plus importantes qu’en terme de revenus fonciers. En effet, les revenus tirés de cette activité relèvent du régime des Bénéfices industriels et commerciaux (BIC) permettant d’amortir une partie de l’investissement. Il a pour conséquence de « neutraliser » tout ou partie de la fiscalité sur les revenus locatifs(7).

Au titre de l’IR, la taxation au régime réel, nécessitant la tenue d’une comptabilité, permet de déduire des loyers courus les charges engagées pour leur montant réel et justifié, mais également l’amortissement du logement et du mobilier. Le bénéfice ainsi déterminé, sera soumis à l’impôt dans la tranche marginale d’imposition du contribuable et aux prélèvements sociaux. En cas de déficit, son imputation se fait exclusivement sur des revenus de même nature, à savoir des revenus issus d’une activité de LMNP. Le déficit non imputé peut éventuellement être reporté pendant dix ans.

Mais, l’amortissement ne peut pas créer un déficit et son imputation fiscale est limitée à la différence entre le montant des loyers des immeubles loués et les charges afférentes aux dits biens. Ces amortissements non-déduits sont reportés et imputables sans limitation de durée sur les bénéfices générés les années ultérieures. Ce mécanisme peut donc permettre de percevoir un revenu sans générer de taxation durant une certaine période.

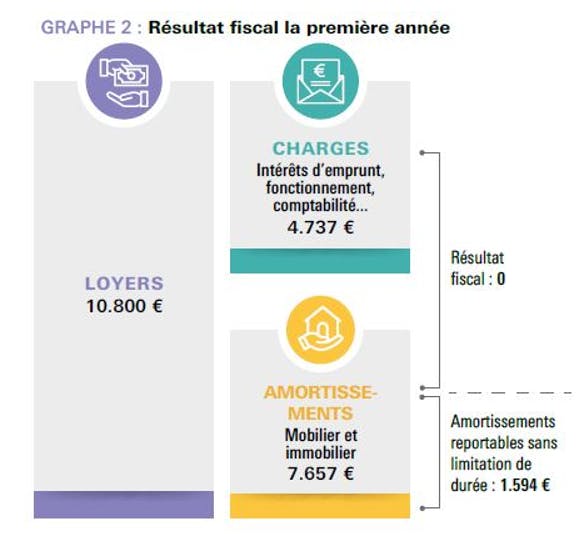

Reprenons la situation de M. et Mme Maxime et considérons que ces derniers louent leur bien en meublé après les neuf ans d’engagement de leur investissement Duflot dans les conditions suivantes (voir graphe 2) :

- Des meubles seraient acquis, pour un montant de 6.000 euros, afin que le logement respecte les conditions d’un logement loué à titre de résidence principale.

- Les conditions de marché sur le secteur leur permettraient de louer le bien 900 euros par mois (hypothèse retenue sans considération d’un encadrement des loyers).

Le bien immobilier détenu en direct pourrait être amorti sur la base de sa valeur réelle au jour du « passage » de la location nue à la location meublée (BOI-BIC-AMT-20-10 n°120 du 12 septembre 2012 et BOIBIC- AMT-10-30-30-10 n°480 du 8 septembre 2014). En considérant que le bien soit valorisé à 212 000 euros au jour du changement de régime fiscal, la situation serait la suivante la première année.

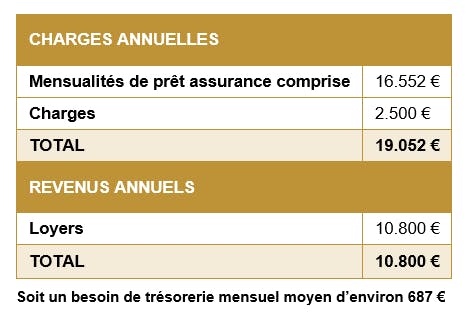

Trésorerie durant les 6 dernières années de crédit(8)

Le besoin de trésorerie serait certes augmenté par rapport au moment où la réduction d’impôt s’appliquait mais les revenus perçus ne seraient pas taxés durant la période de remboursement du prêt.

Ils ne le seraient d’ailleurs pas pendant plusieurs années.

Taxation cumulée estimée des revenus sur les 20 prochaines années(9)

- De 2021 à 2028 : 0 euro

- De 2029 à 2041 : 10.475 euros, soit environ 872 euros par an

M. et Mme Maxime seraient donc propriétaires d’un appartement qui leur permettrait de faire face à leur besoin de complément de revenus.

Et la location saisonnière ?

La location meublée de courte durée est soumise au même régime fiscal que la location meublée à usage d’habitation principale : règles des BIC, régime réel sur option. Attention, toutefois, lorsque le loueur se réserve parfois la jouissance du bien. En cas d’inscription de celui-ci à l’actif du bilan, l’ensemble des charges annuelles ainsi que les amortissements sont déductibles à condition d’ajouter aux recettes imposables la valeur de l’avantage en nature correspondant aux périodes d’occupation privative du bien par le loueur. A défaut d’inscription, cet avantage n’est pas à déterminer et le montant des charges déductibles devra être fonction de la durée réelle de location.

Autre précision, au plan social, si les recettes annuelles excèdent 23.000 euros, les personnes exerçant l’activité sont obligatoirement affiliées au régime de sécurité sociale des travailleurs indépendants non agricoles sauf option contraire de leur part lors de l’affiliation pour relever du régime général des salariés.

D’autres particularités seraient à examiner : contenu du règlement de copropriété, autorisation en mairie voire acquisition d’un titre de commercialité…

Anne-Claire Lemoine et Vincent Thierry, responsable de l’Expertise juridique et fiscale et juriste fiscaliste patrimonial LCL Banque Privée

(1) Les simulations sont réalisées en fonction de la réglementation en vigueur au jour de leur finalisation. Les données chiffrées ne sont que des hypothèses de travail.

(2) Lissée sur neuf ans et arrondie.

(3) Lissée sur six ans et arrondie. Cette durée choisie correspond à celle restant à courir pour le remboursement du premier emprunt.

(4) Hypothèse de revalorisation du bien sur la période de neuf ans.

(5) Hypothèse d’absence d’impôt de plus-value dans cet exemple compte tenu des possibilités de majoration du prix de revient (BOI-RFPIPVI- 20-10-20-20 du 20 décembre 2013).

(6) Pour qu’un logement soit considéré comme meublé, le locataire doit pouvoir s’y installer sans avoir besoin d’y apporter de mobilier et bénéficier des éléments indispensables à la vie au quotidien. Certaines règles spécifiques sont susceptibles de s’appliquer en fonction de la nature du bail. Pour les contrats de location meublée constituant la résidence principale du locataire signés depuis le 1er septembre 2015, la liste minimale du mobilier devant garnir le logement est fixée par un décret du 31 juillet 2015 (n°2015-981).

(7) Le code général des impôts ne définit seulement le loueur en meublé professionnel. Par défaut, il est qualifié de non professionnel. Depuis le 1er janvier 2020, cette qualification exige de remplir deux conditions cumulatives : des recettes brutes annuelles (loyers courus taxes comprises) retirées de cette activité par l’ensemble des membres du foyer fiscal supérieures à 23.000 euros et des recettes de location en meublé excédant les autres revenus d’activité du foyer fiscal. La condition d’inscription au Registre du commerce et des sociétés (RCS) a été supprimée mais l’immatriculation auprès d’un Centre de formalités des entreprises (CFE) reste, dans tous les cas, nécessaire.

(8) Les autres éléments retenus sont identiques à la simulation initiale dont la conservation du prêt aux conditions de départ.

(9) Sur la base du barème en vigueur à ce jour.