La fiscalité « au fil de l’eau » du compte-titres

Depuis le 1er janvier 2018, dividendes, intérêts et plus-values(1) sont imposables, pour leur base brute, à une taxation de 30 % qui se décompose en un prélèvement forfaitaire unique (PFU) de 12,8 % et des prélèvements sociaux (PS) au taux de 17,2 %.

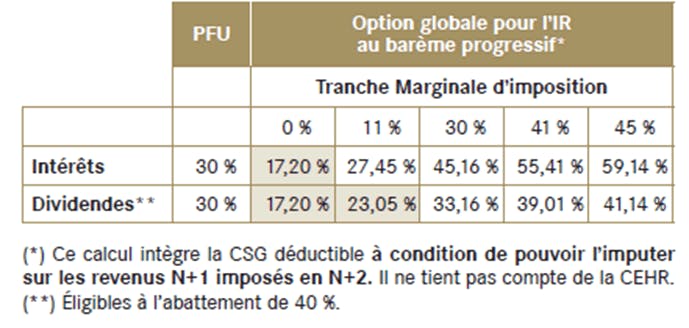

L’option pour une imposition au barème progressif de l’impôt sur le revenu (IR) reste possible si celui-ci est plus favorable(2). Elle est annuelle, ce qui permet donc d’examiner chaque année l’opportunité de l’exercer. Mais attention, elle est aussi globale pour tous les revenus entrant dans le champ du PFU. Par exemple, il ne sera pas possible de se voir appliquer la même année le barème IR pour les dividendes et le PFU pour les plus-values : le choix du barème IR pour les uns emporte application du barème pour les autres ! Cette dernière va, par ailleurs, engendrer un certain nombre de conséquences fiscales.

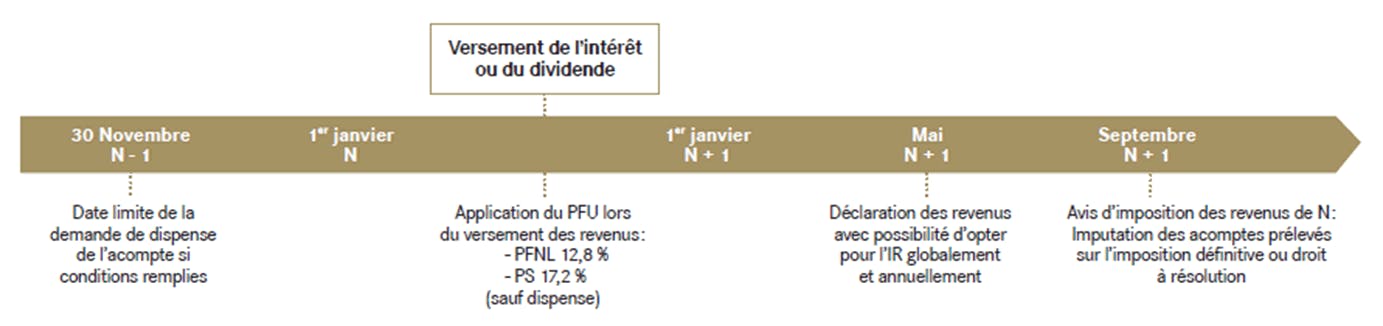

Pour les dividendes et intérêts, c’est lors de leur versement que le PFU, non libératoire de l’impôt sur le revenu, est prélevé à titre d’acompte(3). L'année suivante, à savoir l’année de la déclaration des revenus, l’option pour l’imposition au barème progressif de l’IR peut être exercée. Le prélèvement de

12,8 % vient ensuite s'imputer sur l'IR dû, l'excédent éventuel étant restitué. À défaut d’option, le taux de 12,8 % constitue l’imposition définitive.

Cette option permettra de « retrouver » la déductibilité de la CSG à hauteur de 6,8 %(4) et de bénéficier d’un abattement de 40 % sur les dividendes éligibles.

Petit comparatif permettant d’évaluer l’intérêt de cette option en fonction de sa tranche marginale d’imposition :

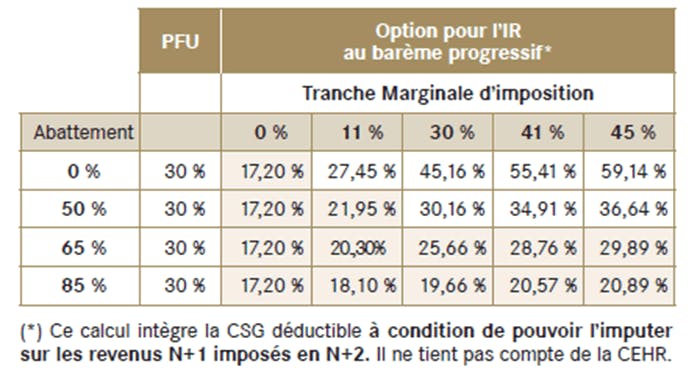

Pour les plus-values de valeurs mobilières, l’imposition est effectuée au PFU de 12,8 % suite à la déclaration de ces revenus (soit en N+1), l’option pour le barème progressif restant toujours envisageable avec les conséquences déjà évoquées (option globale, déductibilité d’une partie de la CSG au titre de l’année de son paiement)(5).

Cette option entraîne toutefois une nouvelle particularité pour les titres ayant été souscrits ou acquis avant le 1er janvier 2018 (actions, parts sociales ou titres représentatifs de ces mêmes droits, à l’exclusion des autres cessions de valeurs mobilières). Les plus-values mobilières résultant de la cession de ces derniers peuvent se voir appliquer des abattements pour durée de détention de droit commun, de 50 % pour les titres détenus entre deux et huit ans et de 65 % au-delà de la huitième année(6).

Petit comparatif permettant d’évaluer l’intérêt de cette option en fonction de sa tranche marginale d’imposition :

La fiscalité en cas de retrait du PEA/PEA-PME

Dans le cadre d’un PEA ou d’un PEA PME, en l’absence de retrait et lorsque les dividendes et plus-values de cession sont réinvestis dans les plans, ils ne sont pas imposables à l’IR(7). Les revenus et plus-values des titres s’accumulent ainsi en franchise d’impôt. Parallèlement, on ne peut imputer ou reporter les pertes subies dans le PEA/PEA PME sur les plus-values réalisées hors du PEA.

Ce n’est que s’il y a retrait qu’il y a fiscalité.

Attention tout retrait effectué avant cinq ans entraîne en principe la clôture du plan à la date du retrait(8). Le gain net généré depuis l’ouverture du plan est imposable au PFU au taux de 12,8 % sauf option, déjà évoquée pour le barème progressif(9). Il est également soumis aux PS de 17,2 %.

En revanche, les retraits effectués après cette date n’entraînent pas cette dernière et il reste possible d’effectuer de nouveaux versements sur le compte en espèces du plan dans la limite du plafond autorisé. Un retrait après 5 ans n’entraîne aucune taxation au titre de l’impôt sur le revenu. En revanche, le gain net est soumis aux PS(10).

Pour aller plus en fonction de votre situation personnelle, votre conseiller Banque Privée se tient à votre disposition.

Anne-Claire Lemoine - Responsable du département Expertise juridique et fiscale LCL Banque Privée;

Achevé le 7 juillet 2021.

(1) Ainsi que certains produits des contrats d’assurance vie et contrats de capitalisation.

(2) À cela s’ajoute, dans tous les cas, la contribution exceptionnelle sur les hauts revenus (CEHR) calculée sur le revenu fiscal de référence (RFR) : 3 % à partir de 250 000 euros de RFR puis 4 % au-delà de 500 000 euros pour une personne seule et 3 % à partir de 500 000 euros de RFR puis 4 % au-delà de 1 000 000 euros pour un couple marié, pacsé.

(3) Il est possible de demander la dispense du prélèvement forfaitaire non libératoire (PFNL) avant le 30 novembre précédent l’année de sa perception sous réserve de ne pas excéder un certain revenu fiscal de référence (RFF) de l’avant dernière année : pour les intérêts, 25 000 euros pour un célibataire, divorcé ou veuf, et 50 000 eurospour un contribuable soumis à imposition commune et pour les dividendes, 50 000 euros pour un célibataire, divorcé ou veuf et 75 000 euros pour un contribuable soumis à imposition commune.

(4) Limitée toutefois dans certains cas.

(5) En outre, en cas d’option pour l’imposition au barème progressif, les plus-values de cession de titres ponctuelles peuvent bénéficier du système du quotient.

(6) Il existe d’autres dispositifs de faveur applicables sous conditions. Pour les cessions de titres de PME acquis dans les dix ans suivant leur création et avant le 1er janvier 2018, la plus-value pourra bénéficier d’un abattement pouvant aller jusqu’à 85 % en cas de détention de plus de 8 ans. Les dirigeants d’entreprise faisant valoir leur droit à la retraite pourront, quant à eux, se prévaloir d’un abattement fixe de 500 000 euros. Le reliquat pouvant, dans ce seul cas, être soumis au PFU de 12,8 % ou au barème progressif de l’IR.

(7) L’exonération est cependant limitée à 10 % pour les dividendes des titres non cotés.

(8) Par exception et depuis la loi Pacte, les retraits partiels de sommes d’argent avant 5 ans n’entraînent pas la clôture du plan en cas de licenciement, invalidité, mise à la retraite anticipée du titulaire du PEA, ou de son époux ou partenaire pacsé.

(9) En cas de perte nette, elle pourra être imputée sur les plus-values mobilières réalisées par ailleurs.

(10) PEA ouvert à compter du 1er janvier 2018 : gain soumis aux PS au taux en vigueur au jour du fait générateur quel que soit l’âge du plan. PEA ouvert avant le 31 décembre 2017 et ayant moins de 5 ans à cette date : gain soumis aux PS aux taux en vigueur au jour de sa réalisation sur les 5 premières années puis aux PS au taux en vigueur au jour du fait générateur pour les années suivantes. PEA ouvert avant le 31 décembre 2017 et ayant plus de 5 ans à cette date : gain réalisé jusqu’au 31 décembre 2017 soumis aux PS aux taux en vigueur au jour de sa réalisation puis taxation des gains au taux au jour du fait générateur.