Ces placements constituent un socle d’investissement pour ceux qui souhaitent diversifier une partie de leur portefeuille sur un horizon moyen-long terme. Cette stratégie qui aboutit à des portefeuilles très équilibrés, démontre toute sa pertinence en jouant son rôle d’amortisseur dans des environnements agités comme actuellement.

Les supports immobiliers (SCPI, SC, OPCI)(1)

permettent de diversifier son patrimoine, en investissant majoritairement dans des biens immobiliers destinés à la location dont l’acquisition et la gestion sont confiées à une société de gestion. Ces supports relativement décorrelés des marchés financiers. A noter que dans le cas des OPCI, l’investissement est à la fois immobilier et financier.

Avec nos mandats de gestion(2) ou notre Gestion Conseillée(3),

vous déléguez la gestion de votre portefeuille à nos experts des marchés financiers et bénéficiez ainsi de leur accompagnement pour rentrer sur des niveaux opportunistes avec une gestion active, vous investissez dans des actifs sur lesquels vous n’iriez pas intuitivement et vous êtes au cœur des évolutions sociétales au travers de supports thématiques. Notre politique d’investissement intègre par construction la survenue potentielle de risques extrêmes sur les marchés financiers afin d’agir au mieux dans votre intérêt. Vous avez accès à une large gamme de supports d’investissements qui couvrent les principales classes d’actifs, zones géographiques, thématiques et secteurs économiques.

Enfin, nous vous proposons régulièrement des fonds structurés (également appelés fonds à formule). Dans l’environnement boursier actuellement chahuté, ils prennent tout leur sens. Avec des barrières de protection en cas de baisse des marchés jusqu’à -35% ou même – 50% pour les derniers fonds proposés, ils représentent aujourd’hui des points d’entrées attractifs et une stratégie financière gagnante. Explications.

Enfin, les fonds structurés, c’est quoi exactement ?

Un fonds structuré est un placement dont le rendement dépend de la performance d'un indice (selon une formule mathématique prédéterminée), et qui peut offrir à l’échéance une protection totale ou partielle du capital dans certaines conditions.

Toutes les caractéristiques d’un fonds structuré sont fixées au lancement :

- Le choix de l’indice, dont la performance du placement va dépendre pendant toute la durée de vie du produit,

- L’objectif de performance, généralement dans nos offres sous forme d’un coupon fixe et prédéterminé, conditionné à la performance de l’indice. En contrepartie, l’investisseur peut ne pas bénéficier de l’intégralité de la hausse des marchés,

- L'échéance, c’est-à-dire la durée de vie du produit (exemple 6 ou 8 ans). Le produit peut également prévoir des sorties anticipées conditionnelles, lorsque certaines conditions de marché sont remplies. Pour bénéficier de la formule l’investisseur doit avoir souscrit pendant la période de commercialisation et conserver ses titres jusqu'à l'échéance de la formule. En cas de revente avant l'échéance, il existe un risque de perte en capital non mesurable a priori (sortie aux conditions de marché, des frais de sortie anticipée peuvent aussi être prélevés).

- Le niveau de protection du capital à l’échéance qui peut être totale, partielle ou conditionnelle.

Dans le cas d’une protection conditionnelle du capital investi : l’investisseur récupère l'intégralité de son capital(4) jusqu'à une baisse de l’indice de 30 %, 40 % voire même de 50 % (« barrière de protection »). Au-delà de cette barrière le capital est diminué de l'intégralité de la baisse de l’indice.

Dernier exemple en date : LCL Select Impact Green Vie 2020

Début janvier, le fonds à formule LCL Select Impact Green Vie 2020, souscrit par 1400 clients Banque Privée, arrivait à échéance. Il a délivré une performance de 6%(4) sur un an quand l’indice de référence du fonds, le MSCI Green Europe Select 50 5% DecrementGross, affichait une performance de 4,12%(5),

Les « belles histoires » des fonds structurés sur une longue période.

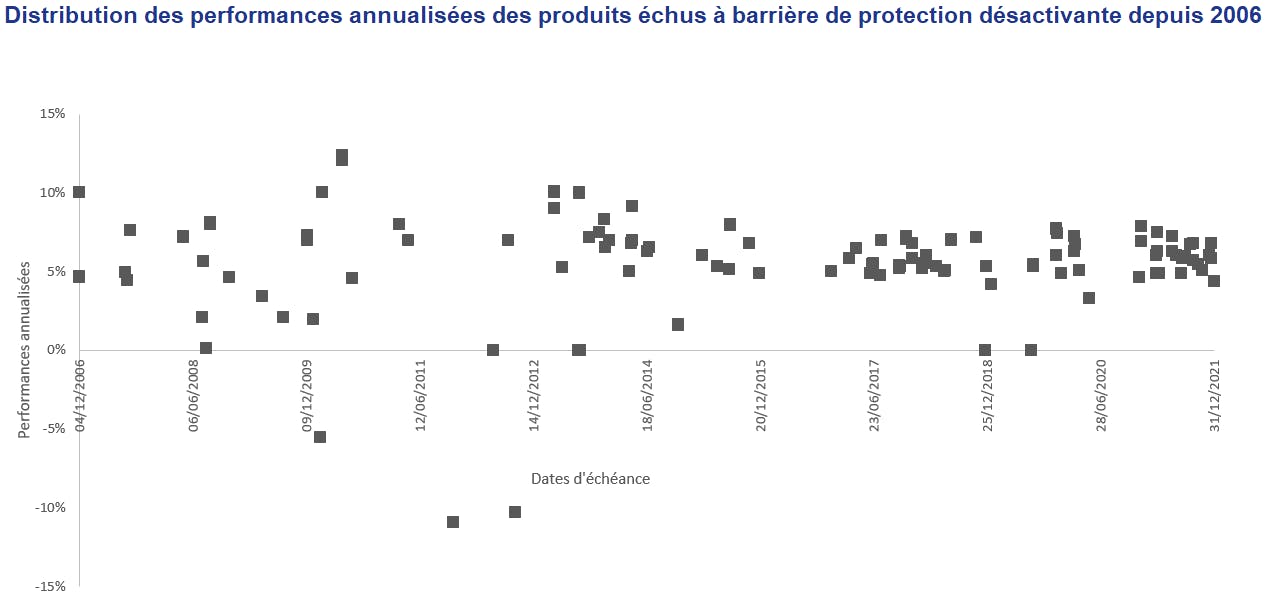

LCL est l’une des premières banques à avoir proposé des offres à barrière de protection à l’échéance. Sur 178 produits structurés arrivés à échéance depuis 2006, 166 ont présenté une performance positive, 9 ont enregistré une performance nulle et 3 ont activé la barrière de protection et enregistré une perte en capital.

Cette répartition des performances des fonds structurés est illustrée dans le graphique suivant :

Source Amundi

Les performances passées ne présagent pas des performances futures

Chaque point bleu dans le graphique ci-dessus représente la performance annualisée d’un fonds structuré arrivé à échéance depuis 2006.

(1) L’investissement dans un OPCI/SCPI/SC est soumis aux fluctuations du marché de l’immobilier et le capital et les rendements ne sont pas garantis. Il existe un risque de perte en capital.

(2) Le service de Gestion Sous Mandat est un service d’investissement proposé par LCL présentant un risque de perte en capital. En fonction du profil de gestion choisi, la durée minimale de placement recommandée et le niveau de risque de votre portefeuille varient. La valeur de vos avoirs sous mandat peut fluctuer tant à la hausse qu’à la baisse en fonction des conditions économiques, politiques, boursières (risque de marché), de la situation particulière d’un émetteur, ou des décisions d’investissement de votre gérant (risque discrétionnaire ; il existe un risque que vos avoirs ne soient pas investis à tout moment sur les marchés les plus performants). En conséquence, le risque de perte en capital doit être accepté.

(3) Le service de Gestion Conseillée est un service proposé par LCL présentant un risque de perte en capital. Il est destiné à une clientèle ayant une connaissance suffisante du fonctionnement des marchés financiers et des placements financiers. En conséquence, le risque de perte en capital doit être accepté.

(4) Hors frais d’entrée (CTO/PEA) ou frais liés à l’assurance vie (frais sur versement ou arbitrage, frais de gestion et cotisation au titre de la garantie plancher en cas de décès) et fiscalité liés au cadre d’investissement. Pour bénéficier de la formule, l’investisseur doit avoir souscrit sur la valeur liquidative initiale (pendant la période de commercialisation) et conserver ses parts jusqu’à l’échéance. Dès que la condition de réalisation est remplie, les autres cas ne peuvent plus s’appliquer.

(5) La performance de l’indice de référence MSCI Green Europe Select 50 5% DecrementGross a été calculée entre la Valeur Initiale de l’Indice correspondant à la moyenne arithmétique des valeurs de clôture des 11, 12 et 13 janvier 2021 et la Valeur Finale de l’Indice correspondant au cours de clôture du 22 décembre 2021.

Avant de souscrire à de tels services, nous invitons l’investisseur à se rapprocher de son conseiller afin que celui-ci lui propose une solution en adéquation avec ses objectifs d’investissement, sa connaissance et son expérience des marchés financiers, son patrimoine et son appétence au risque.

Par ailleurs, l’investisseur potentiel doit prendre connaissance de l’ensemble des informations contenues dans la documentation détaillée du produit ou service envisagé (prospectus, document intitulé “informations clés pour l’investisseur”, conditions générales du service), en particulier celles liées aux risques associés à ce produit ou service et ce, avant souscription au produit ou service envisagé.

Du fait de leur simplification, les informations données dans ce document sont inévitablement partielles ou incomplètes et ne peuvent dès lors avoir une valeur contractuelle. Avant toute souscription, vous devez consulter la documentation réglementaire des fonds dont le Document d’Information Clé pour l’Investisseur (« DICI ») en vigueur, disponible auprès de votre pôle LCL Banque Privée ou sur le site internet de l’AMF www.amf-france.org/fr. L’investisseur est soumis à un risque de perte en capital (voir le détail des Risques dans le DICI et le prospectus). Les performances passées ne préjugent en rien des résultats futurs.