Ces fonds n’offrent pas de garantie de performance et présentent un risque de perte en capital mais aussi d’actions, de taux et crédit, de liquidité, de change et de contrepartie(6). Sur l’échelle de risque(7) PRIIPs, le niveau des fonds Actions Monde et Actions Euro est de 4 et celui de Multi Stratégies de 3.

Les trois fonds de la gamme LCL Compensation Carbone ont pour objectif de surperformer leurs marchés respectifs sur le long terme(1) en investissant dans des sociétés s'engageant à limiter l'impact sur le changement climatique et/ou à limiter leur niveau d'émission de carbone.

La stratégie d’investissement vise à sélectionner des sociétés de tous pays, tous secteurs et toutes capitalisations afin d’encourager toutes les bonnes pratiques. L’univers d’investissement se compose ainsi des entreprises les mieux engagées dans un processus de transition énergétique et écologique, que ce soit sur :

- les marchés actions internationaux pour le fonds LCL Compensation Carbone Actions Monde (FR0013466489),

- les marchés actions européens pour le fonds LCL Compensation Carbone Actions Euro(2) (FR0014005BV7)

- ou sur plusieurs marchés (obligataire, monétaire et actions) internationaux pour le fonds LCL Compensation Carbone Multi Stratégies (FR0013466463).

La sélection des entreprises intègre une approche durable(3) qui consiste en un premier tri selon trois filtres cumulatifs : notation climat sur la base des données fournies par le CDP(4), critères ESG(5) et controverses(6).

Ces trois fonds ont également pour particularité de viser la neutralité carbone : d’une part en réduisant d’au moins 20 % l’empreinte carbone des portefeuilles par rapport à celle de leur indice comparatif et d’autre part en compensant les émissions restantes par le financement de projets de préservation forestière (projets sélectionnés avec EcoAct, un cabinet de conseil en stratégie climat-carbone).

Les portefeuilles finaux présentent les meilleurs profils financiers, climatiques et extra-financiers, selon les analyses et les convictions de l’équipe de gestion.

Les fonds Actions Monde et Multi Stratégies ont par ailleurs obtenu le label ISR France en mai 2021.

Ces fonds n’offrent pas de garantie de performance et présentent un risque de perte en capital mais aussi d’actions, de taux et crédit, de liquidité, de change et de contrepartie(6). Sur l’échelle de risque(7), le niveau des fonds Actions Monde et Actions Euro est à 6 et celui de Multi-Stratégies à 4.

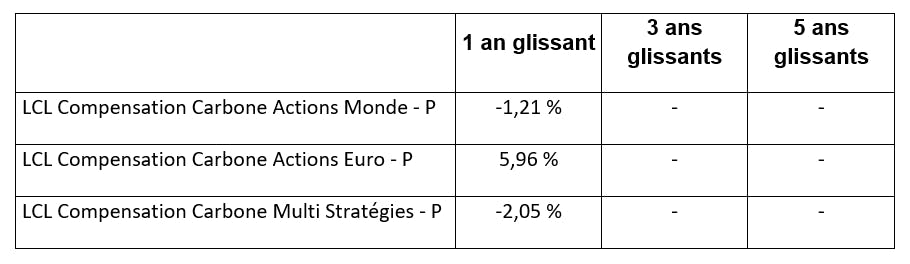

Performances nettes en euro au 30 avril 2023

Les fonds Actions Monde et Multi Stratégies ont été lancés le 10/03/2020, le fonds Actions Euro le 09/12/2021. Les performances passées ne sont pas constantes dans le temps, ne font l’objet d’aucune garantie et ne sont donc pas un indicateur fiable des performances futures.

Commentaire des gérants Alexandre Blein et Esther Dreyfus

Les marchés boursiers mondiaux ont enregistré de bonnes performances en avril, les craintes concernant le secteur bancaire s'étant en partie dissipées. La saison des résultats d’entreprise du premier trimestre n’a pas réservé de grandes surprises avec des chiffres dans l’ensemble un peu meilleurs qu’attendus.

Sur le plan économique, dans la zone euro, le PIB s’est révélé supérieur aux prévisions, tandis que celui des Etats-Unis a négativement surpris. Dans cet environnement, les indices actions ont poursuivi leur progression et, sur les marchés de taux, si la volatilité a été encore importante, les rendements ont finalement clôturé sur de faibles variations mensuelles.

Au sein du fonds Multi Stratégies, nous avons renforcé l’allocation en actions jusqu’à 39%, principalement via les marchés américains et européens. Puis en fin de mois, alors que de nouveaux risques émergeaient comme l’atteinte, potentiellement dès juin, du plafond autorisé de la dette aux Etats-Unis, nous avons mis en place des positions optionnelles de couverture sur les indices S&P500 et l’Eurostoxx 50 et profité de niveaux de volatilité assez bas. Sur les marchés de taux, nous avons profité d’une baisse des taux en début de mois pour réduire légèrement notre allocation en taux US.

De son côté, le fonds Actions Monde a enregistré une sous-performance contre son indice comparatif qui s’explique à la fois par notre allocation et notre sélection de titres. Du côté de l’allocation sectorielle, les services de communication ont contribué positivement à la performance tandis que les secteurs de la technologie, de l’énergie et de la finance ont eu un impact négatif. Dans la sélection de titres, seuls les secteurs des services publics, de la consommation discrétionnaire et des services de communication ont apporté une contribution positive. En termes de mouvements, nous avons pris des bénéfices sur les valeurs industrielles au début du mois, les investisseurs craignant une récession prochaine.

Le fonds Actions Euro affiche également une sous-performance par rapport à son indice comparatif qui s’explique en majorité par notre sélection de titres. Parmi les bons élèves, on retrouve des titres des secteurs des télécoms, des matériaux, de la Chimie. A l’inverse, c’est le secteur de la Tech qui a été le plus décevant, ainsi que le segment des semi-conducteurs, les valeurs industrielles, et les Financières. La remontée du secteur de l’énergie a pesé sur la performance en termes d’allocation et nous avons été peu actifs ce mois-ci en termes de mouvement.

Au global, il faut s'attendre à des turbulences à l'avenir et nous préconisons un positionnement axé sur la qualité et la croissance.

(1) L’horizon d’investissement recommandé est supérieur à 4 ans pour le fonds Multi Stratégies et supérieur à 5 ans pour les fonds Actions Monde et Actions Euro.

(2) Le fonds est nourricier du compartiment de Sicav luxembourgeoise CPR Invest - Climate Action Euro - T1 EUR – Acc (fonds maître).

(3) Le détail de la politique d’investissement socialement responsable de l’OPC (objectifs, critères, notations) est plus largement développé au sein de son « code de transparence », disponible sur le site internet opc.lcl.fr.

(4) Le CDP est une organisation non-gouvernementale (ONG) spécialisée dans la fourniture d’informations relatives à l'environnement.

(5) Les critères Environnement, Social et Gouvernance (ESG) permettent d’évaluer et de noter la responsabilité des entreprises vis-à-vis de ces critères. Les controverses sont des rumeurs ou scandales qui affectent négativement la notation ESG des entreprises qui y sont associées.

(6) Veuillez-vous référer au Document d’Information Clé pour l’Investisseur (DICI) pour plus d’informations sur les risques encourus par le fonds.

(7) L’indicateur synthétique de risque (SRI) correspond au niveau de risque du fonds ; il figure dans le DIC et peut évoluer dans le temps. Il est déterminé sur une échelle de 1 à 7 (1 correspondant au risque le plus faible et 7 le plus élevé) et le niveau de risque le plus faible ne signifie pas « sans risque ». Ce produit ne prévoyant pas de protection contre les aléas de marché, vous pourriez perdre tout ou partie de votre investissement. Outre les risques inclus dans l’indicateur de risque, d’autres risques peuvent influer sur la performance du fonds, veuillez vous reporter au prospectus des OPC.

Communication publicitaire à l’attention de tout investisseur. Veuillez-vous référer au prospectus et au Document d’Information Clé (DIC) PRIIPS du fonds avant de prendre toute décision finale d’investissement.

Ce document n’est pas destiné à l’usage des résidents ou citoyens des Etats Unis d’Amérique et des « U.S. Persons », telle que cette expression est définie par la «Regulation S» de la Securities and Exchange Commission en vertu du U.S. Securities Act de 1933 et reprise dans le Prospectus des OPC cités dans ce document.

Les données présentes dans ce document sont établies au 10/05/2023. Elles sont susceptibles de variations, sont produites à titre d’information uniquement et ne doivent pas être considérées comme une offre de vente ou de souscription, une recommandation ou un conseil en investissement. Ce document ne constitue pas la base d’un contrat ou d’un engagement de quelque nature que ce soit. Il peut faire l’objet de modifications sans préavis. Du fait de leur simplification, les informations données dans ce document sont inévitablement partielles ou incomplètes et ne peuvent dès lors avoir une valeur contractuelle. Elles sont indiquées en complément d’informations réglementaires et notamment de la documentation juridique disponible en agence, sur le site sicavetfcp.lcl.fr ou amf-france.org. Avant d’investir dans ce produit, il vous appartient de procéder, sans vous fonder exclusivement sur les informations qui vous ont été fournies, à votre propre analyse des risques juridiques, fiscaux et comptables liés à ce type d’investissement, en consultant si vous le jugez nécessaire, vos propres conseillers et experts professionnels dans ces domaines. Les OPC cités n’offrent pas de garantie de performance et présentent un risque de perte en capital. Distributeur : Crédit Lyonnais - SA au capital de 2 037 713 591 € - Société de courtage d'assurance inscrite sous le numéro d'immatriculation d'intermédiaire en assurance ORIAS : 07 001 878 - Siège social : 18 rue de la République 69002 Lyon - SIREN 954 509 741 - RCS Lyon. Pour tout courrier : LCL, 20 avenue de Paris 94811 Villejuif Cedex

Ce fonds est géré par CPR Asset Management, société anonyme au capital de 53 445 705 €, société de gestion de portefeuille agréée par l'AMF n° GP 01-056 – 91-93 boulevard Pasteur, 75015 Paris - France – 399 392 141 RCS Paris.