En effet, un nombre croissant d’entreprises intègrent de manière active des facteurs environnementaux et cherchent à réduire leurs émissions carbone.

Plus d’un cinquième (21 %) des 2 000 plus grandes entreprises cotées du monde, représentant près de 14 000 milliards de dollars de chiffre d’affaires, ont pris des engagements en faveur de l’objectif de zéro émission(1). Parmi elles, on compte notamment des acteurs des principaux secteurs émetteurs BP et Shell qui se sont fixées un objectif de zéro émission(2). D’autres secteurs comme l’industrie automobile transforment également leur offre de produits à l’image de Ford et Jaguar Land Rover qui se sont engagées à passer au tout électrique au cours des dix prochaines années(3). Ainsi, avec près de 1,4 million de véhicules électriques et hybrides enregistrés en Europe en 2020 – soit 137 % de plus qu’en 2019 – et des ventes mondiales qui sont passées de 2,26 millions en 2019 à 3,24 millions en 2020, les constructeurs s’efforcent de garder une longueur d’avance et de répondre à la demande croissante des consommateurs(4).

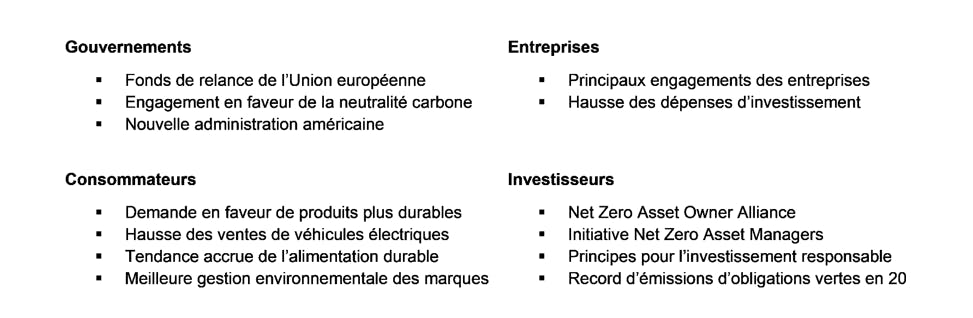

Politiques, investisseurs et demande des consommateurs

Outre les entreprises, les responsables politiques adoptent également des mesures décisives et les gouvernements du monde entier revoient leurs ambitions à la hausse à l’instar de la Chine, du Japon et la Corée du Sud qui se sont engagés à atteindre la neutralité carbone. Au niveau supranational, 37 % des 750 milliards d’euros de budget de relance de l’Union européenne seront investis dans des projets favorables aux objectifs climatiques. Aux Etats-Unis, le président américain Joe Biden a également a remis le changement climatique au cœur de ses priorités et réintégré l’Accord de Paris.

La COVID-19 met en évidence l’urgence écologique

Au vu de la dernière étude de l’Energy & Climate Intelligence Unit, les pays qui se sont engagés à atteindre le net zero représentent désormais 61 % des émissions mondiales, 68 % du produit intérieur brut mondial (en parité de pouvoir d’achat) et 52 % de la population mondiale(5).

Les grands gérants d’actifs s’engagent également plus fermement en faveur de l’investissement durable. En effet, l’initiative des Principes pour l’investissement responsable (PRI), un réseau d’investisseurs soutenu par les Nations Unies, compte désormais quelque 3 000 signataires et représente au total plus de 100 000 milliards de dollars sous gestion(6).

Aussi, l’initiative Net Zero Asset Managers, dont AXA IM est un membre fondateur et au sein de laquelle les membres s’engagent à atteindre l’objectif de zéro émission nette de gaz à effet de serre d’ici à 2050, regroupe actuellement 73 signataires(7).

En complément de la recherche de performance financière, des études montrent que les investisseurs sont également soucieux de la performance extra-financière.

Ainsi, la popularité des investissements responsables s’est vérifiée en 2020 puisque les fonds américains axés sur le développement durable ont enregistré une collecte nette de plus de 51 milliards de dollars, un montant record plus de deux fois supérieur à celui atteint en 2019(8). En outre, les stratégies durables auxquelles les investisseurs européens ont généré 233 milliards d’euros de flux nets, soit près du double du montant enregistré l’année précédente(9).

De la théorie à la pratique

Les gérants d’actifs se doivent de concevoir des stratégies d’investissement responsables transparentes qui répondent aux objectifs environnementaux sur plusieurs classes d’actifs. Bien qu’il soit d’ores et déjà possible de construire des portefeuilles à faible émission de carbone, nous sommes convaincus de la nécessité d’investir dans des entreprises dont le modèle économique soutient clairement la transition énergétique mais aussi dans les entreprises qui évoluent dans des secteurs dont l’empreinte carbone est actuellement élevée. Bon nombre de ces entreprises surnommées les « entreprises en transition » prennent le risque climatique très au sérieux et agissent concrètement pour réduire leur empreinte carbone.

Bien prendre en compte la gestion des données de portefeuille

Les données environnementales, sociales et de gouvernance (ESG) sont devenus nettement plus accessibles et ont explosé ces dernières années, en particulier celles ayant trait au climat, et il devenu essentiel de pouvoir les analyser de manière pertinente pour les intégrer à nos décisions d’investissement. Nous faisons par exemple appel à plusieurs prestataires qui nous fournissent une grande variété de données liées au climat mais, surtout, nous créons notre propre cadre d’analyse but déterminer les indicateurs clés de performance en lien avec le climat.

Les investisseurs accordent une importance croissante aux objectifs de développement durable (ODD) des Nations Unies. Bien que ces objectifs n’aient pas été conçus à des fins d’investissement, il nous semble néanmoins qu’ils constituent un outil particulièrement utile pour créer un impact positif et mesurable. C’est pourquoi nous cherchons de plus en plus à aligner nos stratégies sur plusieurs ODD.

La question de l’investissement et du désinvestissement est également essentielle. Notre approche repose sur plusieurs piliers de l’investissement responsable, dont l’engagement fait partie. Le désinvestissement pur et simple de toutes les entreprises polluantes ne permet pas de relever les défis auxquels nous faisons face ; bien au contraire, une partie de notre travail va consister à dialoguer de manière proactive avec les entreprises, notamment autour du changement climatique qui est le thème le plus récurrent. Dans cet élan, nous participons activement à l’initiative Climate Action 100+.

Avoir un impact positif en investissant dans les actions

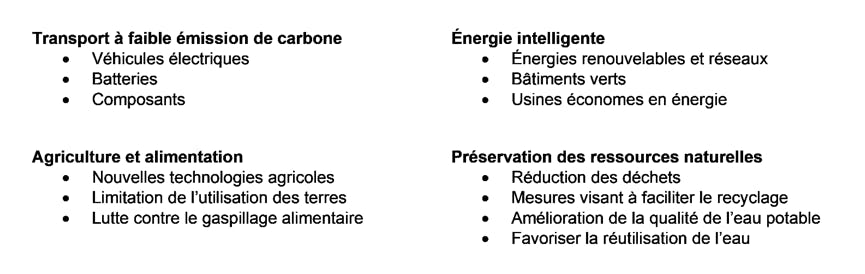

Pour contribuer à la transition écologique, les investisseurs peuvent adopter différentes approches. Sur les actions, investir dans l’économie propre peut se révéler une solution pertinente en se focalisant sur les entreprises qui adoptent les meilleures pratiques dans les secteurs les plus émetteurs de CO2 comme les transports, l’énergie et l’industrie. Cela peut s’articuler autour de 4 domaines :

- Transport à faible émission de carbone : la chaîne d’approvisionnement des véhicules électriques devrait tirer parti de la hausse de leur taux d’adoption attendu dans les années à venir, grâce au développement des batteries durables, des bornes de recharge, des semi-conducteurs et des connecteurs qui permettront de réduire au maximum les pertes d’énergie.

- Énergie intelligente : la transformation numérique des bâtiments et des secteurs, associée à la baisse des coûts liés au stockage des batteries et aux technologies des réseaux intelligents, ouvre de nouvelles possibilités en matière d’efficacité énergétique et d’énergies renouvelables.

- Agriculture et alimentation : les entreprises réfléchissent à de nouvelles pistes pour faire face à la demande croissante d’une population toujours plus nombreuse, tout en limitant l’utilisation des terres, devenues rares. Cette situation offre de nouvelles perspectives d’investissement dans les entreprises qui développent des technologies et des solutions alimentaires et agricoles pour lutter contre le gaspillage alimentaire.

- Préservation des ressources naturelles : l’opinion publique évolue et exerce une certaine pression sur les entreprises. Les acteurs qui réduisent les dommages causés à l’environnement en favorisant le recyclage, la gestion des déchets, ainsi que le traitement et la réutilisation de l’eau devraient représenter une source de gains considérables pour l’économie mondiale.

L’essor des obligations vertes

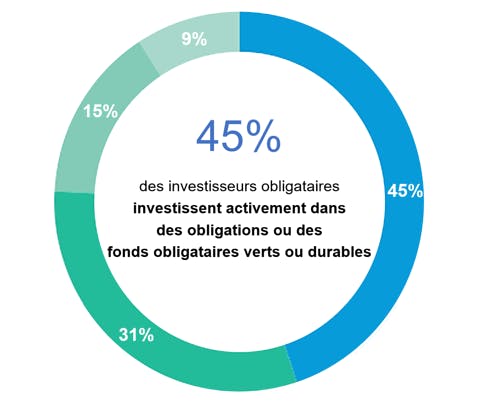

Les obligations vertes permettent elles aussi d’investir dans la transition énergétique. Elles poursuivent leur essor avec des émissions ayant atteint un nouveau record en 2020(10) et des émetteurs de plus en plus nombreux et diversifiés(11).

Le marché des obligations vertes est désormais plus important que le marché des obligations spéculatives à haut rendement européennes.

Source : étude Sustainable Signals 2020 de Morgan Stanley

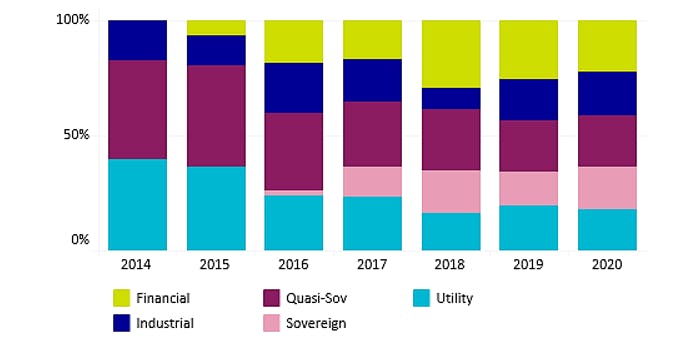

Il y a encore quelques années, deux grands secteurs — les services aux collectivités et les obligations quasi souveraines — se partageaient près de 80 % des émissions obligataires contre moins de 50 % aujourd’hui. Cette évolution s’est traduite en 2020 par une hausse des émissions dans des secteurs comme les biens de consommation, le commerce de détail, les télécommunications et l’automobile, mais aussi les obligations souveraines. En 2021, le marché devrait battre un nouveau record et les actifs sous gestion pourraient franchir le cap des 1 000 milliards de dollars(12).

Investir dans les obligations vertes, c’est faire le choix d’investir dans un avenir meilleur et plus sobre en carbone, car les fonds levés sont consacrés à des initiatives vertes.

Deux approches s’offrent alors aux investisseurs. L’une d’elles consiste à intégrer des obligations vertes dans un portefeuille obligataire existant, tandis que l’autre consiste à investir dans des stratégies ciblant les obligations vertes.

Répartition des émissions par secteur (%)

Source : AXA IM, Bloomberg au 30/12/2020, marché des obligations vertes ex CNY, hors opérations en cours < 300 millions USD.

Prochaine étape

La transition carbone marque un tournant structurel majeur dans le fonctionnement de l’économie mondiale. Les investisseurs doivent repenser leur approche au sens large, en réduisant progressivement leur exposition aux activités ayant une empreinte carbone élevée pour se positionner davantage sur les solutions qui soutiennent la transition.

Les capitaux investis peuvent à la fois bénéficier de la dynamique observée dans tous les secteurs d’activité en faveur d’un modèle plus sobre en carbone et la favoriser.

La crise de la COVID-19 a incontestablement accéléré cette transition vers une économie plus propre et les solutions d’investissement axées sur le climat et conçues pour favoriser cette transformation ne manquent pas. Nous estimons qu’en tant que gérants d’actifs, nous avons un rôle clé à jouer en investissant dans le but de délivrer de la valeur financière mais également à soutenir cette évolution.

Article proposé par AXA AM, rédigé par Jane Wadia , Head of Investment Specialists & Solutions d’AXA IM

(1) https://sustainability.fb.com/Energy & Climate Intelligence Unit | ECIU

(2) https://www.theguardian.com/business/2020/apr/16/shell-unveils-plans-to-become-net-zero-carbon-company-by-2050

(3) Ford to go all-electric in Europe by 2030, BBC News

(4) EV-Volumes - The Electric Vehicle World Sales Database (ev-volumes.com)

(5) Energy & Climate Intelligence Unit | ECIU / Fifth of world’s largest companies now have net zero target, new report finds | Blavatnik School of Government (ox.ac.uk)

(6) PRI and WBCSD join forces to drive corporate-investor action on sustainable development | News and press | PRI (unpri.org)

(7) Initiative Net Zero Asset Managers - Page d’accueil

(8) Sustainable_Funds_Landscape_2021.pdf (morningstar.com)

(9) Sustainable Funds’ Record-Breaking Year | Morningstar

(10) https://www.climatebonds.net/2021/01/record-2695bn-green-issuance-2020-late-surge-sees-pandemic-year-pip-2019-total-3bn

(11) AXA IM, Bloomberg au 30/12/2020 (marché des obligations vertes ex CNY, hors opérations en cours < 300 millions USD)

(12) Le marché des obligations vertes dépassera le cap des 1 000 milliards de dollars en 2021 - AXA IM Global (axa-im.com)

Avertissement

Investir sur les marchés comporte un risque de perte en capital.

Ce document est exclusivement conçu à des fins d’information et ne constitue ni une recherche en investissement ni une analyse financière concernant les transactions sur instruments financiers conformément à la Directive MIF 2 (2014/65/CE) ni ne constitue, de la part d’AXA Investment Managers ou de ses affiliés, une offre d’acheter ou vendre des investissements, produits ou services et ne doit pas être considéré comme une sollicitation, un conseil en investissement ou un conseil juridique ou fiscal, une recommandation de stratégie d’investissement ou une recommandation personnalisée d’acheter ou de vendre des titres financiers. Ce document a été établi sur la base d'informations, projections, estimations, anticipations et hypothèses qui comportent une part de jugement subjectif. Ses analyses et ses conclusions sont l’expression d’une opinion indépendante, formée à partir des informations disponibles à une date donnée. Toutes les données de ce document ont été établies sur la base d’informations rendues publiques par les fournisseurs officiels de statistiques économiques et de marché. AXA Investment Managers décline toute responsabilité quant à la prise d’une décision sur la base ou sur la foi de ce document. L’ensemble des graphiques du présent document, sauf mention contraire, a été établi à la date de publication de ce document. Du fait de sa simplification, ce document peut être partiel et les informations qu’il présente peuvent être subjectives. Par ailleurs, de par la nature subjective des opinions et analyses présentées, ces données, projections, scénarii, perspectives, hypothèses et/ou opinions ne seront pas nécessairement utilisés ou suivis par les équipes de gestion de portefeuille d’AXA Investment Managers ou de ses affiliés qui pourront agir selon leurs propres opinions. Toute reproduction et diffusion, même partielles, de ce document sont strictement interdites, sauf autorisation préalable expresse d’AXA Investment Managers. L’information concernant le personnel d’AXA Investment Managers est uniquement informative. Nous n’apportons aucune garantie sur le fait que ce personnel restera employé par AXA Investment Managers et exercera ou continuera à exercer des fonctions au sein d’AXA Investment Managers.

AXA Investment Managers Paris – Tour Majunga – La Défense 9 – 6, place de la Pyramide – 92800 Puteaux. Société de gestion de portefeuille titulaire de l’agrément AMF N° GP 92-008 en date du 7 avril 1992 S.A au capital de 1 421 906 euros immatriculée au registre du commerce et des sociétés de Nanterre sous le numéro 353 534 506.