Crowdfunding : définition

Le crowdfunding (des termes anglais « crowd » la foule et « funding » financement) est un nouveau mode de financement en pleine expansion qui permet à des porteurs de projet (entrepreneurs, associations, artistes) de collecter des fonds auprès d'un grand nombre de particuliers sur Internet, via des plateformes de financement participatif dédiées. Les montants investis sur ces plateformes par les internautes sont généralement assez faibles et peuvent ne pas comporter de contrepartie.

Le crowdfunding en France

En 2022, près de 2 355 millions d’euros ont été collectés sur les plateformes de financement participatif en France (contre 1 766 millions d’euros en 2021).

Les projets financés par le crowdfunding

Différents types de projets peuvent être financés sur les plateformes de crowdfunding :

- projets associatifs,

- projets de création ou de développement d'entreprise,

- projets artistiques (dans l'audiovisuel ou la musique, par exemple),

- projets dans l'environnement (alimentation, biodiversité, transport) et l'énergie,

- projets dans les sciences et technologies,

- projets dans l'édition ou le journalisme,

- promotion immobilière...

Si vous souhaitez investir sur des placements non traditionnels (œuvres d’art, cinéma, musique, or, argent, vin, forêts…), consultez notre Guide pratique « Investir dans des placements atypiques ».

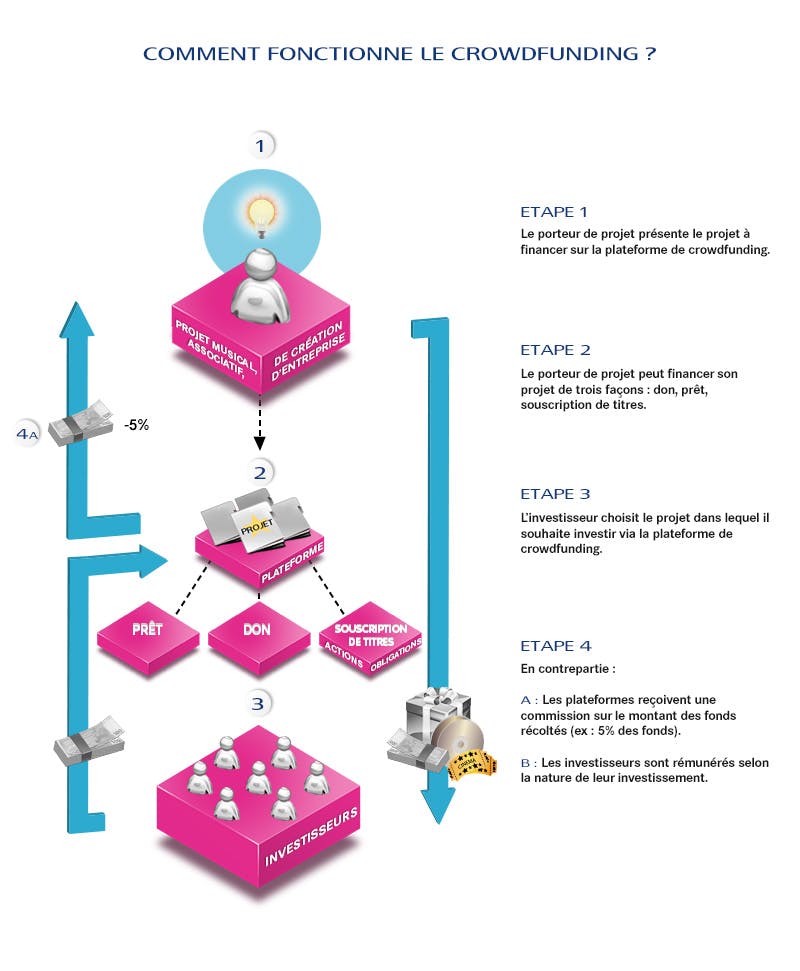

Comment financer un projet avec le crowdfunding

Les porteurs de projets présentent de manière détaillée leur projet sur un des nombreux sites de crowdfunding existants. Ils font part de leurs besoins financiers et des éventuelles contreparties offertes aux investisseurs contreparties offertes aux investisseurs (en général, proportionnelles au montant de l'investissement) en cas de réalisation du projet.

Les internautes financeurs de projets choisissent librement sur la plateforme de crowdfunding le projet dans lequel ils investissent et décident du montant qu'ils souhaitent y consacrer.

Les plateformes de financement participatif peuvent être généralistes (pour tout type de projets) ou thématiques. Certaines sont consacrées à un type de financement comme le prêt (HELLO ASSO) ou à un type de projets participatifs particuliers (par exemple pour les entreprises ayant un projet de développement : Smart Angels, Anaxago, Wiseed).

Retrouvez de nombreux projets en attente de financement sur 39 plateformes de don, prêt et investissement sur le site Tousnosprojets.fr.

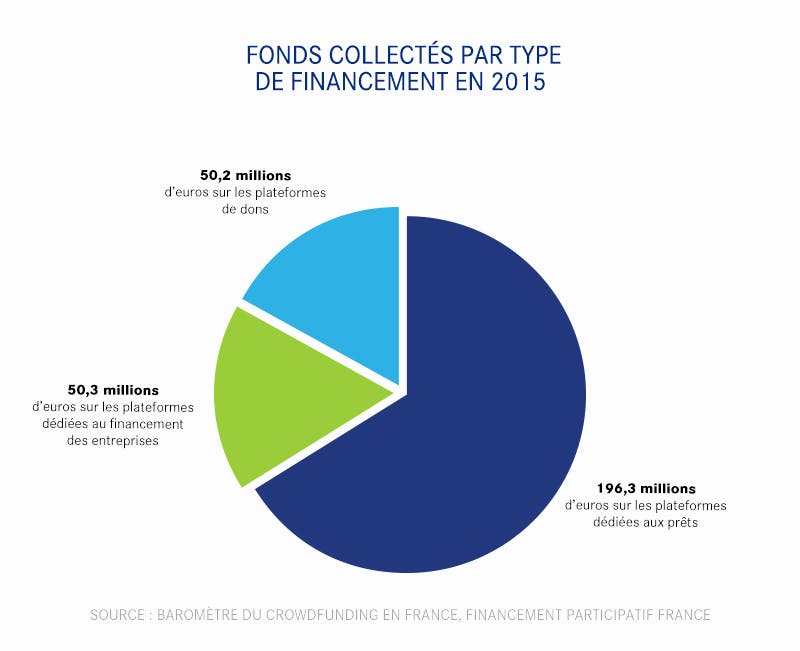

Fonds collectés par type de financement

En 2022 en France, près de 2 098 millions d’euros ont été collectés sur les plateformes dédiées aux prêts, 106 millions d’euros sur les plateformes de dons et 150 millions d’euros sur les plateformes dédiées au financement des entreprises.

Les différentes formes de crowdfunding

Les particuliers peuvent financer un projet présenté sur une plateforme de crowdfunding de plusieurs façons :

- par des dons : avec, éventuellement, une contrepartie en nature (places de cinéma, CD, DVD, livres) ou en numéraire (participation aux bénéfices réalisés) ;

- par des prêts à titre gratuit ou rémunérés (dans la limite d’un prêt par projet) (« crowdlending ») ;

- par des souscriptions en titres non cotés de capital (actions solidaires) ou de créance (obligations simples à taux fixe) (« crowdequity »). En contrepartie, les investisseurs sont rémunérés par des dividendes ou des intérêts ainsi que par la plus-value réalisée en cas de revente des titres.

Les règles applicables au crowdfunding

Un cadre juridique spécifique au crowdfunding a été créé afin de protéger les contributeurs (donateurs, prêteurs ou investisseurs) et d'encourager ce mode de financement de projets.

Selon la nature du financement proposé, les plateformes de financement participatif doivent, sauf exception, justifier d’un statut réglementé spécifique pour l’exercice de leur activité : selon le cas, conseiller en investissements participatifs (CIP) (plateformes de souscription de titres), prestataire de services d’investissement (PSI) (plateformes de souscription de titres), ou intermédiaire en financement participatif (IFP) (plateformes de prêts et de dons). Le site internet de l’Orias permet de vérifier si une plateforme de crowdfunding est immatriculée en tant que CIP ou IFP. Les plateformes de souscription de titres agréées en tant que PSI sont, quant à elles, immatriculées sur un registre spécifique.

Ces plateformes doivent respecter des règles d'exercice applicables à leur activité. Elles peuvent être soumises à la réglementation relative au démarchage bancaire et financier et doivent se conformer à des obligations d’information des investisseurs et contributeurs.

Les obligations d’information des plateformes de financement participatif

Pour les plateformes dédiées aux prêts et aux dons :

- informer le public des conditions de sélection des projets ;

- fournir aux investisseurs des informations concernant le projet et le prêt (taux d’intérêt applicable, montant total du prêt, sa durée, ses modalités et conditions de remboursement, existence éventuelle d’un droit de rétractation) ;

- mettre en garde les investisseurs sur les risques de défaillance de l’emprunteur.

Pour les plateformes dédiées à la souscription de titres :

- publier sur leur site les critères de sélection des titres proposés ;

- se renseigner auprès des investisseurs sur leurs connaissances et leur expérience en matière d’investissement, leur situation financière et leurs objectifs d’investissement ;

- mettre en garde les investisseurs contre les risques auxquels ils s'exposent et les informer sur la nature des prestations fournies aux entreprises porteuses de projet ;

- publier un prospectus d'information similaire à celui devant être émis par les autres entités faisant appel public à l'épargne, dès lors que l'émission de titres excède certains seuils en termes de montants ou de nombre de souscripteurs.

Le crowdfunding : un investissement sécurisé ou à risque ?

L'AMF et l'Autorité de contrôle prudentiel et de résolution (ACPR) ont identifié les risques encourus par les investisseurs particuliers liés au financement participatif :

- la perte de tout ou partie du capital investi ou des fonds prêtés si le porteur de projet fait face à des difficultés financières et qu'il ne peut pas développer son activité ou rembourser son emprunt ;

- des difficultés pour connaître la valeur des titres souscrits et pour les revendre, les titres émis pouvant être peu liquides ;

- l'absence de dépôt des fonds auprès d'un établissement contrôlé ;

- l'absence de garantie quant à l'affectation des fonds collectés.

Précautions à prendre avant d’investir sur une plateforme de crowdfunding

Avant de vous engager à financer un projet présenté sur une plateforme de crowdfunding, renseignez-vous sur l’identité du porteur de projet et sur la nature de l’opération proposée.

En particulier :

- vérifiez que la plateforme de financement participatif figure bien sur la liste des plateformes immatriculées autorisées à exercer en France,

- lisez attentivement les informations disponibles sur le site (conditions générales d’utilisation de la plateforme),

- informez-vous sur les conditions de rachat ou de sortie de l’investissement (frais, délais…).

Pour en savoir plus, consultez la fiche de l’ACPR et de l’AMF sur le cadre applicable au crowdfunding (obligations des plateformes de financement participatif et des porteurs de projets, conseils aux particuliers avant d’investir).

Avertissement : Les informations fournies par LCL proviennent de sources dignes de foi mais ne sauraient entraîner sa responsabilité en cas d'inexactitude.