REVALORISATION DU BAREME DE L’IMPOT SUR LE REVENU (IR)

Pour les revenus 2023 qui vont être déclarés en 2024, les tranches du barème sont indexées au taux de 4,8 % (prévision de hausse des prix à la consommation de 2023 hors tabac).

De la même manière, sont revalorisés les seuils et limites qui lui sont associés. A titre d’exemple, le plafonnement de l'avantage en impôt procuré par demi-part supplémentaire de quotient familial est fixé à 1 759 euros (contre 1 678 euros pour les revenus de 2022 déclarés en 2023). Le plafond de déductibilité des pensions alimentaires versées sous conditions à des enfants majeurs est quant à lui de 6 674 euros (contre 6 368 euros auparavant).

PROROGATION, ADAPTATION OU CREATION D’AVANTAGES A L’IR

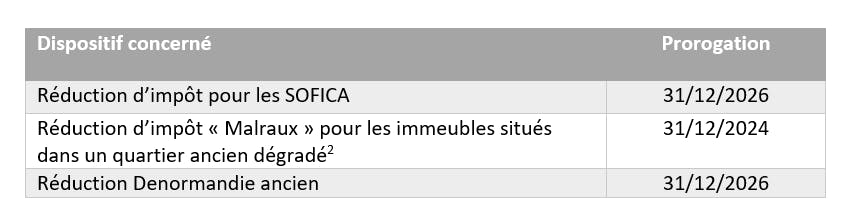

La loi de finances a prévu de proroger un certain nombre d’avantages fiscaux, comme par exemple :

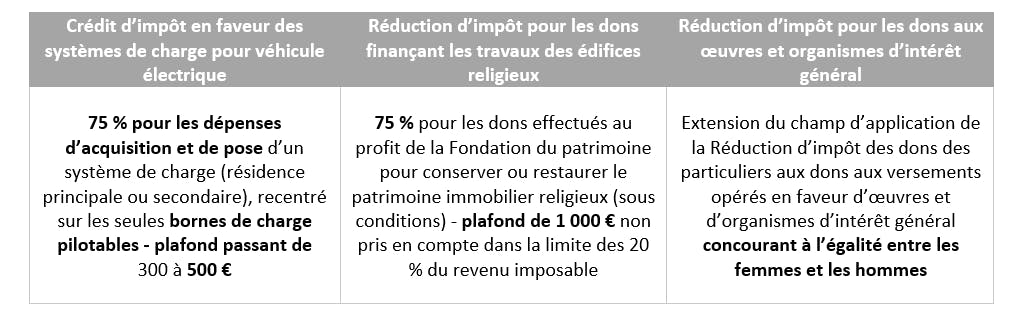

Elle a également créé de nouveaux dispositifs ou adapté certains :

La loi a également revu les dispositifs de soutien aux petites et moyennes entreprises :

- dans le cadre de la réduction d’IR Madelin, le taux de réduction est majoré à 25% pour les seules sociétés foncières solidaires et entreprises d’utilité sociale jusqu’au 31 janvier 2025 (à compter d’une date fixée par décret)(3) ;

- cette réduction est étendue avec un taux majoré de 30%(4) ou de 50 %(5) pour les souscriptions en numéraire au capital de jeunes entreprises innovantes et très innovantes réalisées entre le 1er janvier 2024 et 31 décembre 2028, sous respect de nombreuses conditions, l’avantage fiscal global résultant de ces deux nouveaux dispositifs ne pouvant excéder 50 000 € sur la période (non pris en compte dans le calcul du plafonnement des niches fiscales)(6).

RECENTRAGE DU PLAN D’EPARGNE RETRAITE (PER)

« Afin de limiter les comportements d’optimisation fiscale liés à la déductibilité des versements volontaires de l’assiette de l’impôt sur le revenu »(7), il n’est plus possible d’ouvrir un PER aux personnes physiques âgées de moins de 18 ans depuis le 1er janvier. Pour ceux qui en seraient déjà titulaires, de la même manière, les versements volontaires ne peuvent être réalisés avant l’âge de 18 ans.

MODIFICATION DU REGIME MICRO-BIC(8)

Concernant les revenus tirés la location directe ou indirecte de meublés de tourisme non classés c’est-à-dire la « location de villas, d’appartements, studios meublés, à usage exclusif du locataire, offerts à la location d’une clientèle de passage qui n’y élit pas domicile et qui y effectue un séjour caractérisé par une location à la journée, à la semaine ou au mois »(9), le régime d’imposition micro-BIC est modifié : la limite d’application de ce régime est abaissée à 15 000 € de chiffre d’affaires annuel (contre 77 700 € auparavant) et l’abattement applicable de 50 % à 30 %.

Ces mesures s’appliquent à compter de l’imposition des revenus 2023 mais, cet article 45 de la loi de finances ayant été adopté dans sa rédaction issue de la première lecture au Sénat et contre l’avis du gouvernement, elles sont donc susceptibles d’être modifiées.

Achevé le 26/01/2024

Anne-Claire Lemoine

Responsable Expertises juridique et fiscale LCL Banque Privée

(1) LOI n°2023-1322 du 29 décembre 2023 de finances pour 2024 publiée au JORF n° 0303 du 30 décembre 2023

(2) Ou présentant une concentration élevée d'habitat ancien dégradé

(3) Article 199 terdecies-0 A du Code général des impôts

(4) Avec des versements retenus dans la limite annuelle de 75 000 € pour un contribuable célibataire, veuf, divorcé et 150 000€ pour les contribuables mariés, pacsés et soumis à imposition commune

(5) Avec des versements retenus dans la limite annuelle de 50 000 € pour un contribuable célibataire, veuf, divorcé et 100 000 € pour les contribuables mariés, pacsés et soumis à imposition commune

(6) Article 200-0 A du Code Général des Impôts

(7) Issu de l’exposé des motifs de l’article 3 du projet de loi de finances pour 2024

(8) Bénéfices industriels et commerciaux

(9) Article L324-1-1 du Code de tourisme