Stratégie et approche de gestion

CPR Croissance Réactive est un Fonds Commun de Placement diversifié international investi aussi bien en produits de taux (obligations, monétaire) qu’en actions sur toutes les zones géographiques.

Son objectif est de participer sur le long terme à la hausse des marchés internationaux dans un cadre de risque bien défini.

CPR Croissance Réactive est géré selon une approche simple :

- Identifier les classes d’actifs les plus attrayantes selon les anticipations économiques des équipes de gestion ;

- Définir l’exposition à chacune des classes d’actifs identifiées afin de participer à la hausse des marchés mais également de limiter les pertes en cas de baisse.

La philosophie est axée sur l’encadrement du risque ainsi que l’allocation d’actifs comme source de valeur ajoutée. Pour cela, la gestion s’appuie depuis plus de 20 ans sur un modèle développé et enrichi en interne.

Le fonds CPR Croissance Réactive se distingue par sa grande flexibilité puisque son exposition aux actions peut varier de 20 à 80 % de son actif total.

Il constitue une solution pour un investisseur qui souhaite diversifier une partie de son patrimoine et est prêt à prendre un risque plus élevé en contrepartie d’une espérance de rendement supérieur.

CPR Croissance Réactive n’offre pas de garantie de performance et présente un risque de perte en capital, notamment en raison des fluctuations de marché(1).

CPR Croissance Réactive – P :

- Code ISIN : FR0010097683

- Risque (Echelle SRRI de 1 à 7) (2) : 5

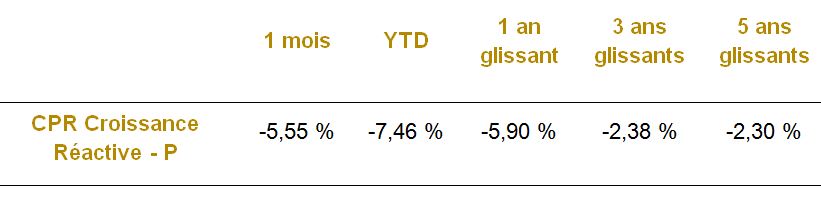

Performances nettes annualisées au 31 mars 2020 :

Les performances passées ne sont pas constantes dans le temps, ne font l’objet d’aucune garantie et ne sont donc pas un indicateur fiable des performances futures.

Commentaire du gérant du fonds, Cyrille Geneslay :

2019 a été une année exceptionnelle sur les marchés financiers, tout simplement. En dépit d’un ralentissement avéré de l’économie mondiale, de tensions politiques importantes, les marchés actions ont signé leur plus belle performance du millénaire !

2020 s’annonçait sous les mêmes auspices : la croissance américaine s’était stabilisée, les crédits immobiliers américains explosaient à la hausse, les banques centrales restaient plus qu’accommodantes inondant les marchés de liquidités et l’inflation restait contenue…

Rajoutez à cela la signature de l’accord phase 1 entre la Chine et les US et la réalisation officielle du Brexit et vous avez tous les éléments pour une hausse soutenue des marchés sur le début d’année.

Mais c’était sans compter l’épidémie de Coronavirus qui a paralysé la Chine et les pays asiatiques avant d’atteindre l’Europe et les Etats-Unis.

L’impact économique promet d’être violent, brutal et les premières prévisions de l’OMC qui anticipaient une baisse de la croissance de seulement 1,5 % en cas de propagation de l’épidémie semblent aujourd’hui bien dérisoires. Pour faire face à ce choc sans précédent, les gouvernements et les banques centrales du monde entier se mobilisent pour apporter une réponse appropriée.

L’urgence sanitaire a créé un véritable vent de panique sur les marchés, la chute est brutale, les volatilités extrêmes. Sur le seul mois de mars, la baisse des marchés a été historique. Ils perdaient entre 20 et 30 % avant l’intervention massive Etats et des Banques Centrales qui ont stoppé, au moins temporairement, l’hémorragie. Au final les actions américaines ont enregistré une baisse de -12 %, les actions de la zone euro -16 %, l’Italie cédant même plus de 22 %… Les taux dopés par les mesures amortissent la baisse de manière disparate, un indice européen enregistra une performance négative, contrairement aux taux US. Le pétrole s’effondre et l’or peine à enregistrer une performance franchement positive.

Dans le portefeuille, nous avons entamé l’année avec un optimisme mesuré le réexposant à 45 % aux marchés actions. Le prisme était clair : privilégier les pays asiatiques pouvant bénéficier d’un redémarrage de l’économie ainsi que le style Value pour anticiper une rotation sectorielle due au redémarrage industriel des économies. La volatilité, à l’époque, restant faible, nous avions ajouté des positions de couvertures optionnelles, véritables assurances contre un retour brutal des marchés. Bien que nous n’ayons pas anticipé un choc aussi violent, les options ont parfaitement joué leur rôle d’amortisseur, réduisant, presque mécaniquement, notre exposition de 45 à 28 % en une seule journée.

Parallèlement, nous avons procédé à des réallocations géographiques, réduisant nos expositions aux actions européennes et japonaises et privilégiant les US pour leur résilience et la Chine en amont dans le cycle sanitaire.

Sur les devises nous avons maintenu une exposition au dollar d’environ 10 % pour bénéficier de l’aspect « protecteur » de cette valeur refuge. En terme de sensibilité obligataire, les mesures mises en place devraient caper le potentiel de remontée des taux. Nous avons donc maintenu une forte sensibilité obligataire (entre 3 et 4). Enfin nous avons rajouté, fin mars, des investissements sur le crédit haut-rendement américain pour bénéficier d’un mouvement extrême sur cette classe d’actifs.

Pour conclure, le monde est face à une crise rare, les peuples sont confinés, l’économie paralysée. La réponse des gouvernements et autres instances internationales est massive, les montants engagés hors norme. Toute la question est maintenant de savoir si cela suffira …En conséquence nous ne remonterons pas drastiquement notre exposition aux actifs risqués dans les prochaines semaines, mais nous resterons attentifs aux opportunités de réinvestissement qui pourraient se profiler.

(1) Se référer au Document d’Informations Clés pour l’Investisseur (DICI) et au prospectus pour plus de détails sur les risques.

(2) L’indicateur synthétique de risque et de rendement (SRRI) correspond au « Profil de risque et de rendement » présent dans le DICI et peut évoluer dans le temps. Il est déterminé sur une échelle de 1 (risque le plus faible) à 7 (risque le plus élevé). Le niveau de risque le plus faible ne signifie pas « sans risque ».

Information promotionnelle à l’attention de tout investisseur. Ce document n’est pas destiné à l’usage des résidents ou citoyens des Etats Unis d’Amérique et des « U.S. Persons », telle que cette expression est définie par la «Regulation S» de la Securities and Exchange Commission en vertu du U.S. Securities Act de 1933 et reprise dans le Prospectus des OPC cités dans ce document.

Les données présentes dans ce document sont établies au 3 avril 2020. Elles sont susceptibles de variations, sont produites à titre d’information uniquement et ne doivent pas être considérées comme une offre de vente ou de souscription, une recommandation ou un conseil en investissement. Ce document ne constitue pas la base d’un contrat ou d’un engagement de quelque nature que ce soit. Il peut faire l’objet de modifications sans préavis. Du fait de leur simplification, les informations données dans ce document sont inévitablement partielles ou incomplètes et ne peuvent dès lors avoir une valeur contractuelle. Elles sont indiquées en complément d’informations réglementaires et notamment de la documentation juridique disponible en agence, sur le site sicavetfcp.lcl.fr ou amf-france.org. Avant d’investir dans ce produit, il vous appartient de procéder, sans vous fonder exclusivement sur les informations qui vous ont été fournies, à votre propre analyse des risques juridiques, fiscaux et comptables liés à ce type d’investissement, en consultant si vous le jugez nécessaire, vos propres conseillers et experts professionnels dans ces domaines. Distributeur : Crédit Lyonnais - SA au capital de 1 847 860 375 € - Inscrit sous le numéro d’immatriculation d’intermédiaire en assurance ORIAS : 07 001 878 - Siège social : 18 rue de la République, 69002 Lyon SIREN 954 509 741 - RCS Lyon. Pour tout courrier : LCL, 20 avenue de Paris 94811 Villejuif Cedex.

Ce fonds est géré par CPR Asset Management, Société anonyme au capital de 53 445 705 € - Société de gestion de portefeuille agréée par l'AMF n° GP 01-056 - 90 boulevard Pasteur, 75015 Paris - France – 399 392 141 RCS Paris.

Informations importantes :

Information promotionnelle à l’attention tout investisseur. Ce document n’est pas destiné à l’usage des résidents ou citoyens des Etats Unis d’Amérique et des « U.S. Persons », telle que cette expression est définie par la «Regulation S» de la Securities and Exchange Commission en vertu du U.S. Securities Act de 1933 et reprise dans le Prospectus des OPC cités dans ce document.

Les données présentes dans ce document sont établies au 6 janvier 2019. Elles sont susceptibles de variations, sont produites à titre d’information uniquement et ne doivent pas être considérées comme une offre de vente ou de souscription, une recommandation ou un conseil en investissement. Ce document ne constitue pas la base d’un contrat ou d’un engagement de quelque nature que ce soit. Il peut faire l’objet de modifications sans préavis. Du fait de leur simplification, les informations données dans ce document sont inévitablement partielles ou incomplètes et ne peuvent dès lors avoir une valeur contractuelle. Elles sont indiquées en complément d’informations réglementaires et notamment de la documentation juridique disponible en agence, sur le site sicavetfcp.lcl.fr ou amf-france.org. Avant d’investir dans ce produit, il vous appartient de procéder, sans vous fonder exclusivement sur les informations qui vous ont été fournies, à votre propre analyse des risques juridiques, fiscaux et comptables liés à ce type d’investissement, en consultant si vous le jugez nécessaire, vos propres conseillers et experts professionnels dans ces domaines. Distributeur : Crédit Lyonnais - SA au capital de 1 847 860 375 € - Inscrit sous le numéro d’immatriculation d’intermédiaire en assurance ORIAS : 07 001 878 - Siège social : 18 rue de la République, 69002 Lyon SIREN 954 509 741 - RCS Lyon. Pour tout courrier : LCL, 20 avenue de Paris 94811 Villejuif Cedex. Ce fonds est géré par CPR Asset Management, Société anonyme au capital de 53 445 705 € - Société de gestion de portefeuille agréée par l'AMF n° GP 01-056 - 90 boulevard Pasteur, 75015 Paris - France – 399 392 141 RCS Paris.