Comment calculer vos impôts en ligne ?

Il suffit de vous rendre sur le simulateur d’impôts de l’administration fiscale « Calcul de l'impôt 2024 sur les revenus 2024 ».

Calculer votre impôt sur le revenu vous-même

Pour calculer vous-même votre impôt :

- vous devez commencer par calculer le revenu global brut de votre foyer fiscal en faisant la somme de tous les revenus nets catégoriels de votre foyer (salaires, pensions, rentes, revenus fonciers, etc.), après prise en compte des déductions forfaitaires (par exemple, déduction forfaitaire de 10 % sur les salaires) et déduction des charges déductibles (par exemple, frais et charges déductibles des revenus fonciers) ;

- puis, vous pouvez calculer le revenu global net imposable de votre foyer fiscal en déduisant de votre revenu global brut les déficits et charges déductibles dont vous bénéficiez.

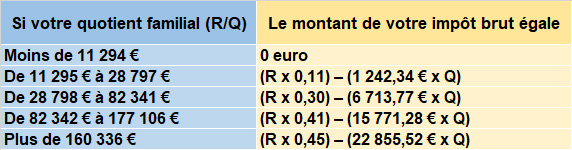

Une fois calculé le revenu global net imposable de votre foyer fiscal (R), et après avoir déterminé le nombre de parts de votre quotient familial (Q), pour éviter d’avoir à appliquer le barème d’impôt sur le revenu 2023 tranche par tranche, la formule de calcul ci-dessous vous permet d’arriver rapidement au montant de votre impôt brut 2024

Une fois l’impôt brut calculé, vous pouvez déduire les réductions d’impôt et les crédits d’impôt dont vous bénéficiez. Vous obtiendrez ainsi le montant de votre impôt 2024 à payer (sous réserve de la prise en compte du plafonnement des effets du quotient familial et de l’application éventuelle de la baisse d’impôt sur le revenu pour les foyers modestes ou de la taxe sur les hauts revenus).

Décote en cas de faible impôt

Si l’impôt brut sur vos revenus perçus en 2023 est inférieur à 1 929 € (contribuable célibataire, divorcé, séparé ou veuf) ou à 3 191 € (couple marié ou pacsé soumis à une imposition commune), l’administration fiscale applique une décote égale à la différence entre le plafond de la décote (873 € pour une personne seule, ou 1 444 € pour un couple marié ou pacsé) et les 45,25% du montant de la cotisation d’impôt brut.

Plafonnement des effets du quotient familial

Dans vos calculs d’impôt sur le revenu, n’oubliez pas de tenir compte du plafonnement des effets du quotient familial.

En effet, sauf cas spécifiques, à partir d’un certain montant de revenus pour le foyer fiscal, l’économie d’impôt qui résulte de chaque demi-part (ou part entière) de quotient au-delà de :

- une part, pour les célibataires, veufs ou divorcés,

- deux parts, pour les contribuables mariés ou pacsés soumis à imposition commune,

ne peut pas dépasser 1 759 € pour vos impôts 2024 pour chaque demi-part par enfant et 4 149 € pour la part supplémentaire accordée aux parents isolés.

En pratique : si vous êtes concernés par le plafonnement, vous devez calculer votre impôt comme si vous n’aviez pas les demi-parts supplémentaires pour vos enfants, puis déduire de l’impôt obtenu 1 759 € pour chaque demi-part supplémentaire.

Taxe sur les hauts revenus

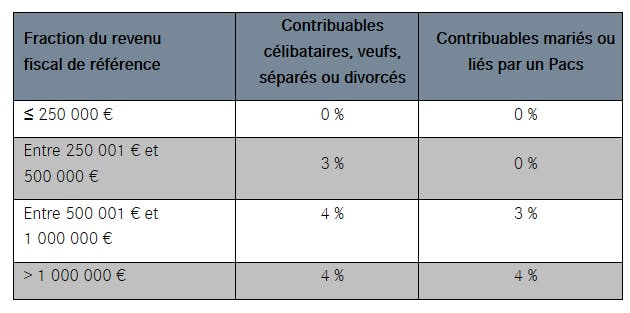

Pour les contribuables les plus aisés, une taxe sur les hauts revenus (également appelée contribution exceptionnelle sur les hauts revenus) s’ajoute à l’impôt sur le revenu à proprement parler.

Elle concerne les contribuables dont le revenu fiscal de référence de 2023 est supérieur à :

- 250 000 € pour les contribuables célibataires, veufs, séparés ou divorcés ;

- 500 000 € pour les contribuables mariés ou liés par un Pacs soumis à une imposition commune.

La contribution est calculée directement par l’administration fiscale, à partir des éléments des déclarations servant au calcul du revenu fiscal de référence, selon le barème suivant :

Bon à savoir

Les revenus exceptionnels (plus-value immobilière, par exemple) sont pris en compte mais font l’objet d’un dispositif spécifique de lissage visant à atténuer l’effet de leur perception.

Avertissement : Les informations fournies par LCL proviennent de sources dignes de foi mais ne sauraient entraîner sa responsabilité en cas d'inexactitude.