Participation, intéressement : les obligations de l’employeur

La participation est-elle obligatoire ?

La participation des salariés aux résultats de l’entreprise est obligatoire dans les entreprises d’au moins 50 salariés. Ce dispositif donne aux salariés un droit sur une part des bénéfices réalisés par l’entreprise, sous réserve que les bénéfices soient suffisamment élevés (supérieurs à 5% des capitaux propres). Les entreprises soumises à la participation doivent constituer, exercice par exercice, une réserve spéciale de participation. Le montant de la réserve spéciale de participation résulte d’une formule de calcul légale.

Tous les salariés ont vocation à bénéficier de la participation, y compris ceux qui sont en CDD. A noter : l’accord de participation peut prévoir une condition d’ancienneté qui ne peut pas être supérieure à trois mois. Aucune autre condition ne peut restreindre l’accès au dispositif.

Le chef d’entreprise, son conjoint collaborateur et ses associés peuvent également bénéficier de la participation, à condition que l’accord le prévoit :

- dans les entreprises de moins de 50 salariés,

- dans les entreprises dont l’effectif est compris entre 1 et 250 salariés, et dans lesquelles s’applique une formule de calcul de la réserve spéciale de participation différente de la formule légale.

Comment mettre en place un accord de participation ?

La participation peut être mise en place par voie d’accord conclu entre l’employeur et les salariés ou leurs représentants ou par adoption d’un accord de branche.

Le projet d’accord doit ensuite être soumis pour avis au comité d’entreprise ou à la délégation unique du personnel au moins 15 jours avant la signature.

L'accord de participation doit prévoir les conditions d'information du salarié concernant l'application des dispositions relatives à la participation.

Intéressement : un dispositif d’épargne salariale facultatif

L’intéressement est un dispositif d’épargne salariale facultatif. Il peut être mis en place par toute entreprise, quel que soit son effectif, son activité et sa forme juridique. Disponibles sans délai de blocage, les sommes issues de l’intéressement sont calculées selon une formule définie par l’accord qui met en place le dispositif.

Comment mettre en place un accord d’intéressement ?

L’accord d’intéressement est conclu selon les mêmes modalités qu’un accord de participation et est valable pour une durée de 3 ans.

L’accord d’intéressement peut prévoir une condition d’ancienneté des salariés bénéficiaires qui ne peut pas être supérieure à trois mois.

Épargne salariale : les avantages fiscaux et sociaux pour l’entreprise

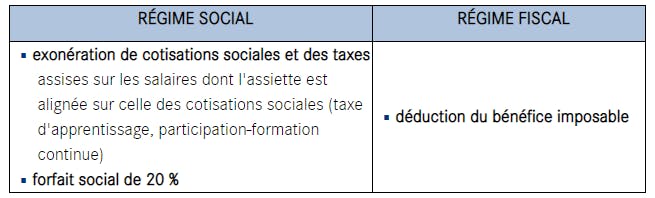

Les sommes portées à la réserve spéciale de participation ainsi que celles versées en application d’un accord d’intéressement offrent des avantages fiscaux et sociaux à l’entreprise qui met en place ces dispositifs :

A noter : les PME de moins de 50 salariés qui mettent en place pour la première fois un accord de participation ou d'intéressement bénéficient d’un forfait social réduit de 8 %, pendant les 6 premières années. Ce taux réduit est applicable aux sommes versées à compter du 1erjanvier 2016.

Les plans d’épargne salariale : PEE et Perco

Les plans d'épargne salariale sont des systèmes d'épargne collectifs permettant aux salariés, avec l'aide de l'entreprise, de se constituer un portefeuille de valeurs mobilières. Il existe deux types de plans d'épargne salariale : les plans d'épargne d'entreprise (PEE) et les plans d'épargne pour la retraite collectifs (PERCO).

En savoir plus sur les PEE et Perco.

Epargne salariale

Une offre permettant à une entreprise ou une association d'aider ses collaborateurs (de 1 à 250 salariés) à se constituer une épargne dans des conditions avantageuses.

Avertissement : Les informations fournies par LCL proviennent de sources dignes de foi mais ne sauraient entraîner sa responsabilité en cas d'inexactitude.