Cette étape en Europe est l'aboutissement d'une réflexion menée au niveau mondial dès 2013 et qui s'incarne dans l'Union européenne et les pays de l'AELE (zone de libre-échange européenne) par le règlement BMR (Benchmarks Regulation). C’est l’occasion de faire un point sur l'état des lieux de ces réformes à ce jour, dont les impacts sont très nombreux, aussi bien en France qu'à l'international.

Qu’est-ce qu’un indice de référence ?

Un indice est un chiffre publié régulièrement et déterminé par une formule de calcul sur la base de la valeur ou du prix d’un ou de plusieurs actifs sous-jacents. Un indice est dit de référence lorsqu’il sert à :

- calculer les intérêts à verser au titre d'un instrument ou d'un contrat financier (ex : certains prêts immobiliers ou découverts bancaires)

- déterminer la valeur d'un instrument financier

- mesurer la performance d'un fonds d'investissement dans le but de répliquer la performance d'un indice

- définir l'allocation des actifs d'un portefeuille

- calculer les commissions de performance d'un fonds

Pourquoi les indices de référence sont-ils importants ?

Ils sont largement utilisés dans toute l’économie dans les transactions financières ou à des fins comptables par les entreprises et les banques, par exemple pour calculer la valeur de leurs actifs financiers. En France, l’EONIA entre également dans le calcul du rendement du Livret A.

Les indices de référence sont aussi indispensables pour les Banques centrales car ils leur permettent d'appréhender au mieux les marchés financiers et les conditions de liquidité.

Pourquoi ces réformes des indices de référence ?

Communément appelées « Réformes des IBORs », ces réformes ont suivi les préconisations de l’IOSCO (International Organisation of Securities Commissions) et du FSB (Financial Stability Board). Ces préconisations résultent en premier lieu d'une réduction du nombre de contributeurs aux panels et de la raréfaction de la liquidité sur les marchés interbancaires, se traduisant par l'affaiblissement des principaux indices de référence et une baisse significative du volume des transactions sous-jacentes.

Par ailleurs, pouvoirs politiques et régulateurs ont voulu donner une impulsion forte pour mieux protéger le système financier, clients et investisseurs, et pour renforcer la fiabilité des indices de référence et leur détermination en clarifiant leur gouvernance et en adoptant des méthodes de calcul plus transparentes.

En Europe, cette réforme se matérialise par la réglementation sur les indices de référence (EU Benchmarks Regulation - BMR), publiée en 2016 et entrée en vigueur début 2018. A noter que la BMR concerne l’ensemble des classes d’actifs et pas uniquement les marchés de taux. Elle renforce les obligations des administrateurs, des contributeurs et des utilisateurs d’indices.

Qui sont les acteurs de ces réformes ?

Le secteur bancaire et plus globalement le secteur privé se sont organisés pour mettre en œuvre les évolutions imposées par les réformes. Toutes les banques se sont particulièrement mobilisées en participant à des groupes de travail dans les principales places financières, des initiatives soutenues par les autorités et les régulateurs.

Ainsi, en Europe, le groupe de travail Taux sans risque Euro (Euro Risk Free Rates Working Group) est composé d’établissements de crédit sélectionnés par quatre institutions publiques, dont la BCE et la Commission Européenne.

Il a pour objectif d’identifier et de recommander des indices de référence alternatifs aux indices de référence actuels, qui sont utilisés dans une grande variété d’instruments financiers et de contrats de la zone Euro. Ces solutions alternatives aux taux actuels nécessitent dans certains cas de définir des plans de transition vers les nouveaux taux de référence ou d’identifier des indices de référence pouvant être utilisés en substitution.

La BCE assure le secrétariat de ce groupe de travail et participe en tant que simple observateur et diffuse ses préconisations, ces dernières n’ont pas force de loi puisque ce groupe de travail est un groupe privé uniquement.

Certaines Banques centrales deviennent les administrateurs des indices de référence critiques pour le système financier. Par exemple, c’est désormais la BCE qui administre, calcule et publie l’€STR.

Les clients et le secteur privé dans son ensemble sont également des acteurs importants de ces réformes puisqu’ils jouent un rôle majeur en adoptant ces nouveaux indices.

Quelles sont les grandes étapes de ces réformes ?

Les réformes sont issues des préconisations de l’IOSCO (International Organisation of Securities Commissions) en 2013 puis du FSB (Financial Stability Board) en 2014 pour renforcer durablement les indices de référence. Sur cette base, des alternatives de taux sans risque (ou RFR « Risk Free Rates ») ont été définies.

En Europe, dans le cadre de BMR, la fin de la période de transition est fixée :

- au 31/12/2019 pour les indices non critiques administrés par une entité supervisée par l'UE (pertinence EEE),

- au 31/12/2021 pour les indices critiques et indices supervisés par des administrateurs de pays tiers (hors Union Européenne).

Passées ces dates, l’utilisation d’indices de référence qui n'auront pas été autorisés par les autorités nationales compétentes ne sera plus permise. Il ne sera, sur le même principe, plus possible d'utiliser les indices des administrateurs qui eux-mêmes n'auraient pas été inscrits sur le registre de l'ESMA.

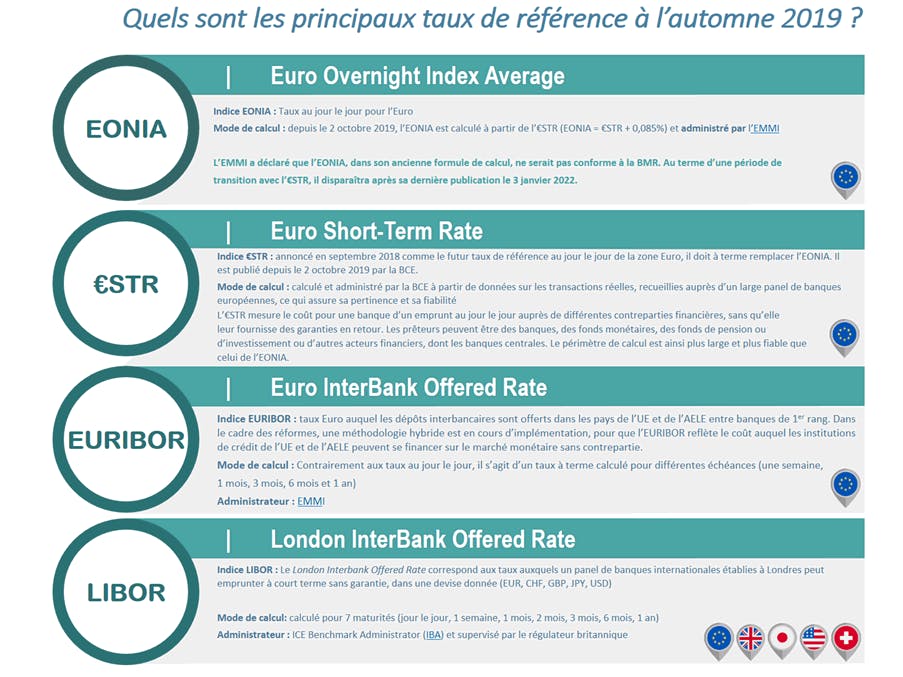

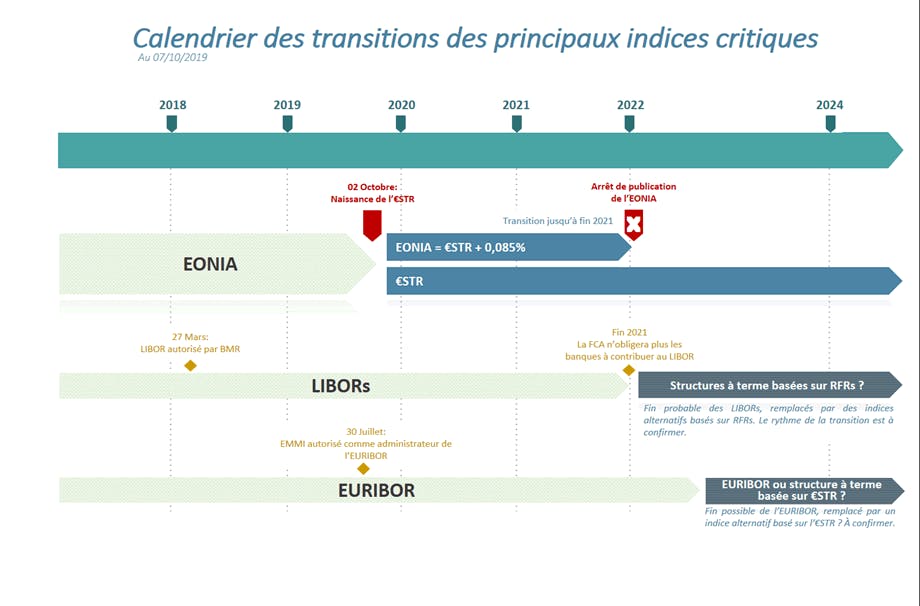

Pendant la période transitoire, du 2 octobre 2019 au 3 janvier 2022, l’EONIA continue d’être publié : sa méthodologie de calcul devient alors EONIA = €STR + 0,085% et il est publié à J+1, 9:15 (au lieu de J, 19:00 précédemment), c’est-à-dire le jour suivant le jour des transactions qu’il reflète. L’écart de 0,085% entre l’EONIA et l’€STR, calculé et publié par la BCE, a été déterminé afin de garantir l’équivalence de l’EONIA avant et après le 2 octobre. Cet écart est fixe jusqu’à la dernière publication de l’EONIA le 3 janvier 2022. Après le 3 janvier 2022, l’€STR demeure le seul indice de référence de l’euro au jour le jour.

S’agissant spécifiquement des LIBORs, leur disparition est attendue pour fin 2021. En effet, le régulateur britannique a annoncé que la contribution des banques aux panels ne serait plus obligatoire à cette date.

Calendrier des transitions des principaux indices critiques

Que fait LCL pour s’y préparer et accompagner ses clients ?

Pour être au rendez-vous de l'€STR dès le 2 octobre et accompagner dans les transitions vers les nouveaux indices de référence tous ses clients, particuliers et entreprises, LCL a lancé le projet Benchmarks, qui vise notamment à :

- recenser les produits, contrats et processus concernés

- analyser les impacts des transitions et à mettre en œuvre les transitions effectives des indices

- assurer la conformité aux exigences de la réglementation BMR, dont la mise en place de plans de back up en cas de disparition d’indices de référence

- faciliter le démarrage d’activités sur les nouveaux taux

- accompagner les clients dans leur appropriation des changements résultant ou qui résulteront de ces transitions d’indices

Liens utiles

- BCE - Que sont les taux de référence, en quoi sont-ils importants et pourquoi font-ils l’objet d’une réforme ?

- IOSCO - Principes pour les indices de référence financiers (anglais)

- FSB - Réformer les principaux taux de référence (anglais)

- Commission européenne - La réglementation BMR

- ESMA - Questions & Réponses (anglais)

- FCA – Benchmarks (anglais)

- Sterling Risk - Free Rates - zone GBP et SONIA - (anglais)

- ARRC - zone USD et SOFR - (anglais)

- NWG - zone CHF et SARON - (anglais)

- Bank of Japan - zone JPY et TONA - (anglais)